오늘은 영원무역 주식 종목에 대하여 알아보겠습니다.

4Q21 연결매출 7,515억 원(+28.6% YoY), 영업이익 1,227억 원

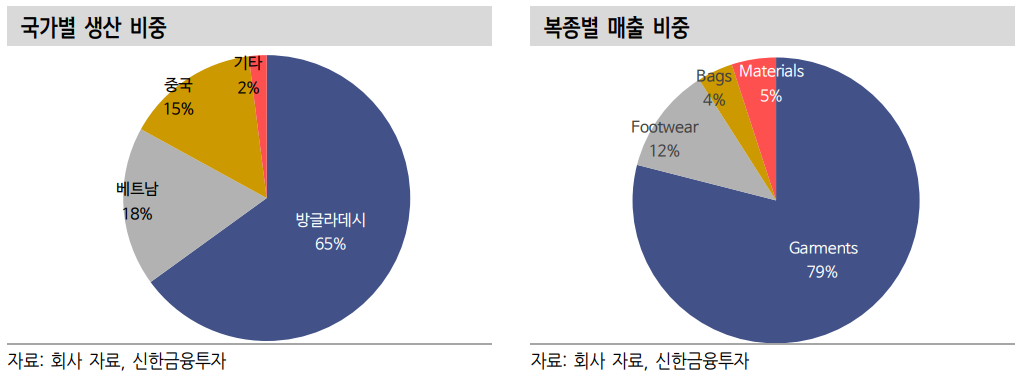

(+153.8% YoY)으로 당사 추정이익 700억원과 컨센서스 이익 747억 원을 큰 폭으로 상회했다. OEM 매출이 전년 동기 대비 60% 이상 성장한 것으로 파악되며, 스캇은 전년동기대비 14% 감소한 것으로 보인다. 스캇의 실적 베이스 부담이 매출 성장률을 크게 낮출 것이란 예상은 맞았지만, OEM 매출이 예상치를 뛰어넘으면서 이익 레버리지 효과도 극대화된 것으로 예상한다. 3Q21 오더 일부가 4Q21로 이관된 영향이 있었던 것으로 추정되며, 무엇보다 환율효과와 전방 수요가 호조를 보이면서 실적 증가한게 주효했던 것으로 판단한다.

1Q22에도 성장 모멘텀 강세 예상

1Q22에는 OEM 전반적으로 원가 부담 압박이 커지는 시기이다. 성수기 수주 대응을 위한 원단 매입이 집중되는 1Q에 원부자재 가격 상승이 가팔랐기 때문이다. 다만 동사는 기능성 소재의 사용 비중이 높아 그렇지 않은 니트의류 OEM사 대비 가격 전가가 좀 더 수월하다는 장점이 있다. 스캇은 1Q22에도 전년 동기 실적에 대한 베이스 부담

이 높아 매출은 6% YoY 감소할 것으로 예상하며, OEM 매출은 전방 수요 호조와 환율 효과에 힘입어 30% YoY 성장이 가능할 것으로 전망한다. 원가 부담이 커지긴 하지만 타사가 이익이 감소할 때 동사는 방어하는 형태가 될 것으로 예상한다.

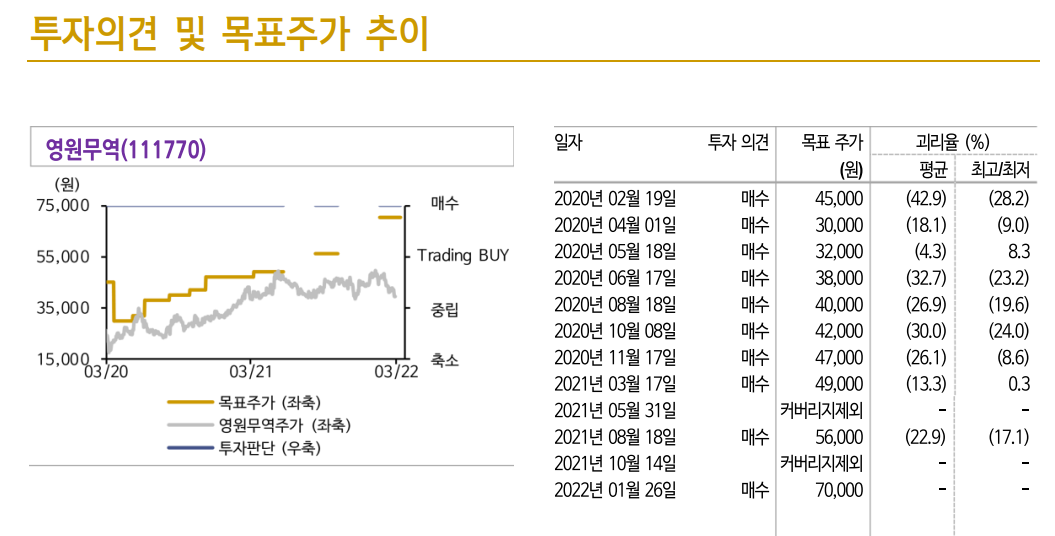

최근 주가 하락 과도

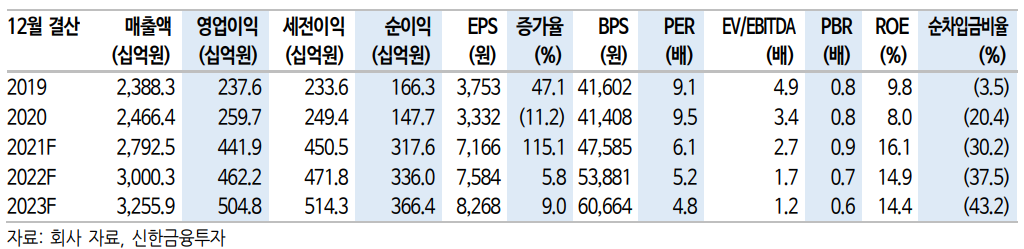

최근 OEM 기업들의 주가 하락세가 과도하단 판단이다. 예상 수준을 상당히 뛰어넘는 호실적을 보여줬고, 이에 전방 수요가 견조함 이상이라는 게 드러났다. 이익 성장세가 전분기 추세를 유지하지 못한다 하더라도, 현재의 주가는 그에 비해 과도하게 하락해 있다고 보인다. 2022년 PER은 역사적 저점을 뚫고 내려가 있을 만큼 밸류에이션이

낮아져 있고, 이는 글로벌 피어와 비교할 때 매력 포인트가 될 수 있다. 매수 관점에서의 접근을 권한다.

'주식정보' 카테고리의 다른 글

| [주식정보] 비나텍 주식분석 (0) | 2022.03.16 |

|---|---|

| [주식정보] 셀트리온 주식분석 (0) | 2022.03.15 |

| [주식정보] 기아 주식분석 (2) | 2022.03.08 |

| [주식정보] 한화에어로스페이스 주식분석 (1) | 2022.03.02 |

| [주식정보] 덕산네오룩스 주식분석 (1) | 2022.02.24 |