오늘은 보령제약 주식 종목에 대하여 알아보겠습니다.

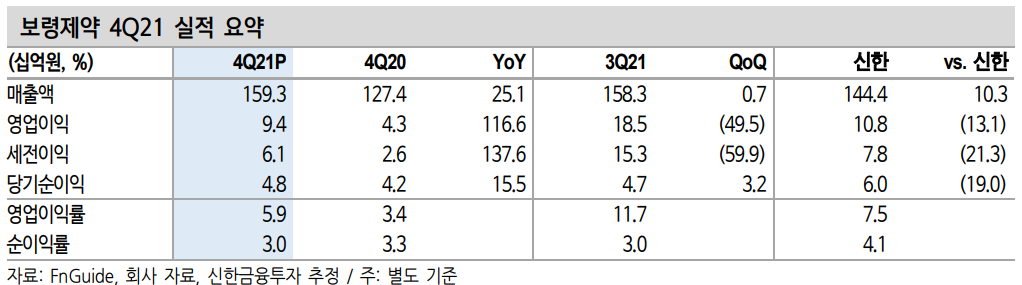

4Q21 Re: 매출 호조에도 비용 증가 및 상품 확대로 영업이익 하회

별도 기준 매출액 및 영업이익은 각각 1,593억 원(+25.1% YoY, 이하 YoY 생략), 94억 원(+116.6%, OPM 5.9%)을 시현했다. 당사 추정치 대비 매출액은 10.3% 상회했으나 영업이익은 13.1% 하회한 실적이다. 추정치를 상회한 매출액의 배경에는 1) 카나브 패밀리의 두 자릿수 성장(293억 원, +22.6%)이 지속된 가운데 트룰리 시티 역시 35.6% 증 가하며 주력 품목들의 고성장세가 돋보였다. 또한 2) 젬자 역시 일회성 이슈로 4분기 매출이 크게 증가하며 68억원(+128.2%)을 달성했다. 3) 그 외에도 겔포스 수출 증가, 항생제 및 항암제 수탁사업 매출 증가 등 고른 매출 성장을 기록했다. 한편 상품 매출 비중 확대와 연구개발비 큰 폭 증가(+33.1%)로 전분기대비 영업이익률은 5.8% p 하락했다.

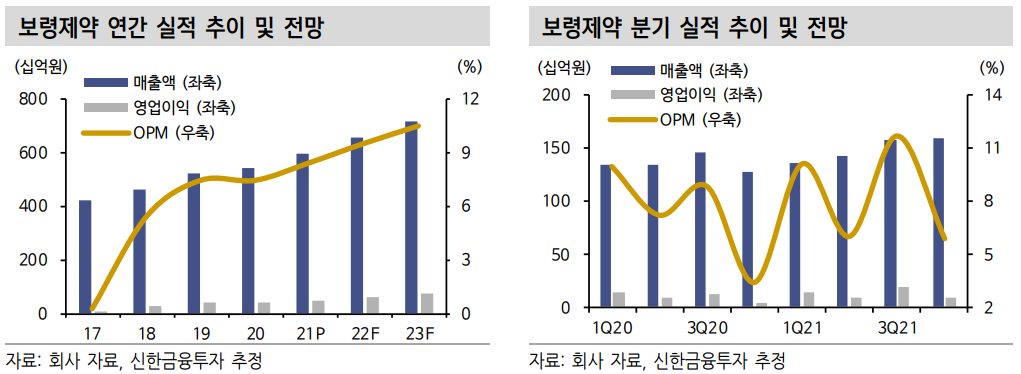

2022년 매출액은 두 자릿수 성장 지속, 영업이익률 9.5% 전망

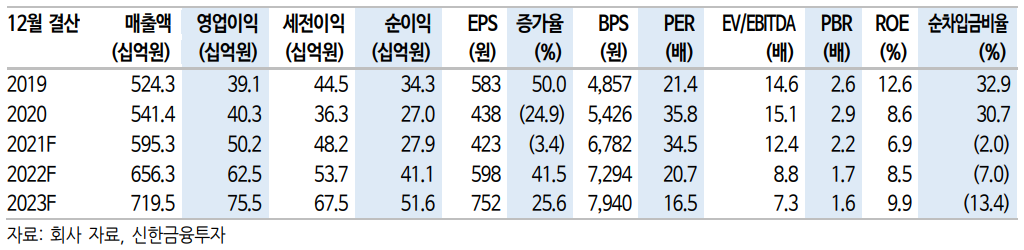

2022년 매출액 및 영업이익은 각각 6,563억원(+10.2%), 625억 원(+24.4%, OPM 9.5%)을 기록할 것으로 추정한다. 2022년 ‘듀카브 플러스’ 출시, 2021년 말 젬자에 이은 두 번째 LBA를 통해 확보한 조현병 치료제 ‘바이프 렉사’ 매출 가세가 예상되며 주력 품목들의 견조한 성장도 지속될 전망이다. 또한 2021년 8월 중국 ‘시노팜’과의 5년간

총액 약 1천억원 규모의 겔포스 공급계약 체결을 바탕으로 한 중국향 겔포스 매출 가세도 예상된다. 영업이익률은 2021년 대비 1.1% p 개선된 9.5%로 추정하는데, 제품 매출 비중 확대를 바탕으로 한 매출총 이익률 상승과 전사 매출 성장에 따른 영업레버리지 효과가 기대된다.

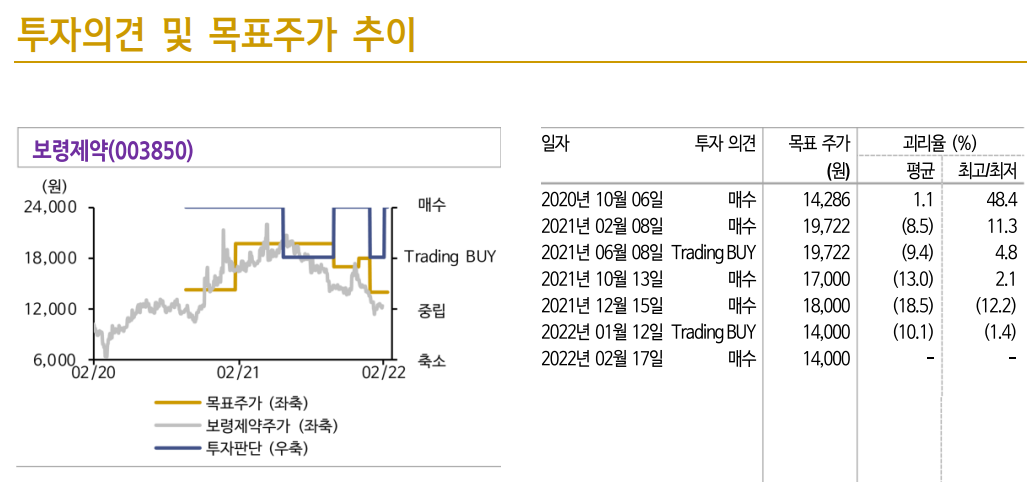

목표주가는 유지, 투자의견은 최근 주가 하락으로 ‘매수’ 상향

목표주가는 기존 1.4만원을 유지하나, 투자의견은 최근 주가 하락에 따른 상승여력 확대를 감안해 기존 ‘Trading BUY’에서 ‘매수’로 상향한다. LBA(Legacy Brand Acquisition) 지속 및 오픈 이노베이션 확대를 통한 중장기 성장 모멘텀은 여전하다. 특히 2022년에는 주력 제품군과 더불어 중국을 중심으로 한 겔포스 매출 확대 등 전 부문의 고른

매출 성장이 기대되는 만큼 중장기 성장 모멘텀은 유효하다.

'주식정보' 카테고리의 다른 글

| [주식정보] 종근당 주식분석 (1) | 2022.02.22 |

|---|---|

| [주식정보] 씨젠 주식분석 (0) | 2022.02.20 |

| [주식정보] 덕산네오룩스 주식분석 (0) | 2022.02.17 |

| [주식정보] 동아쏘시오홀딩스 주식분석 (0) | 2022.02.16 |

| [주식정보] SK 이노베이션 주식분석 (1) | 2022.02.04 |