오늘은 엘비세미콘 주식 종목에 대하여 알아보겠습니다.

4분기 매출액 +21% YoY, 영업이익 +75% YoY 기록

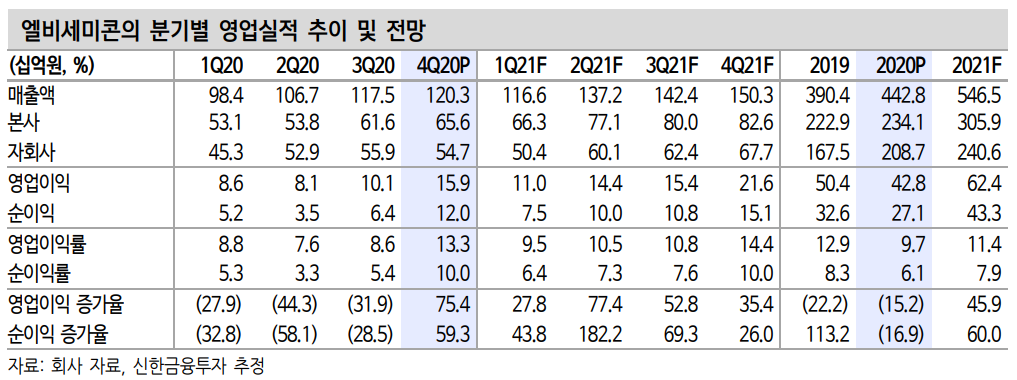

4분기 매출액 1,203억 원(+21% YoY), 영업이익 159억 원(+75% YoY)을 기록했다. 신한 추정치 97억 원을 크게 상회했다. DDI 수요 확대에 따른 본사 매출 확대가 성장을 견인했다. 1) AU Bump, 2) Test, 3) 조립 등 주요 제품 가동률 증가로 본사 매출액은 656억 원(+15% YoY)을 기록했다. 전체 영업이익률은 13.3%(+4.1% p YoY)를 기록했다.

1분기 매출액 1,166억원(+19% YoY), 영업이익 110억 원(+28% YoY) 이 예상된다. DDI 부문 수요 확대에 따른 가동률 증가로 조립 부문 COG+자회사(COF) 매출 성장도 꾸준하게 이어질 전망이다.

2021년 1) DDI 범프+COG 성장, 2) 테스트 본격 시동

2021년 주요 제품인 DDI 매출 성장이 기대되는 한 해다. DDI는 디스플레이의 색을 구현해주는 구동칩이다. 디스플레이 시장 성장에 따른 수요가 매출 성장을 좌우한다. 1) OLED 패널 수요 증가, 2) 탑재 어플 리케이션 확대 3) 애플리케이션 內 DDI IC 칩 수 증가 등에 따른 우호 적인 시장 환경이 긍정적이다.

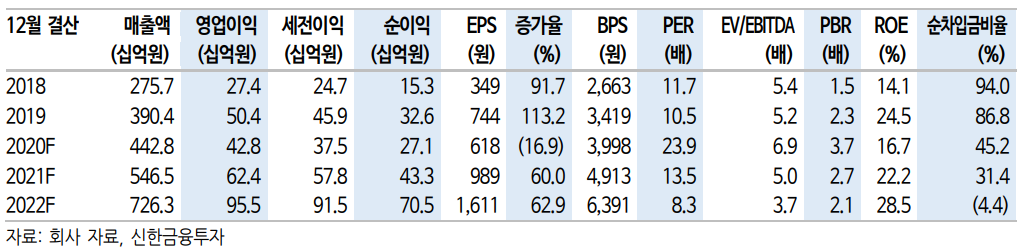

설비 투자 효과도 2021년부터 반영될 전망이다. 고객사 설비 투자 확 대에 따라 증설을 진행했다. 기존 DDI, PMIC 위주의 테스트에서 CIS 로 제품 포트폴리오를 확대 중이다. 2021년 본사 매출액은 3,059억 원 (+31% YoY)이 예상된다. 2021년 전체 매출액 5,465억 원(+23% YoY), 영업이익 624억 원(+46% YoY)이 전망된다

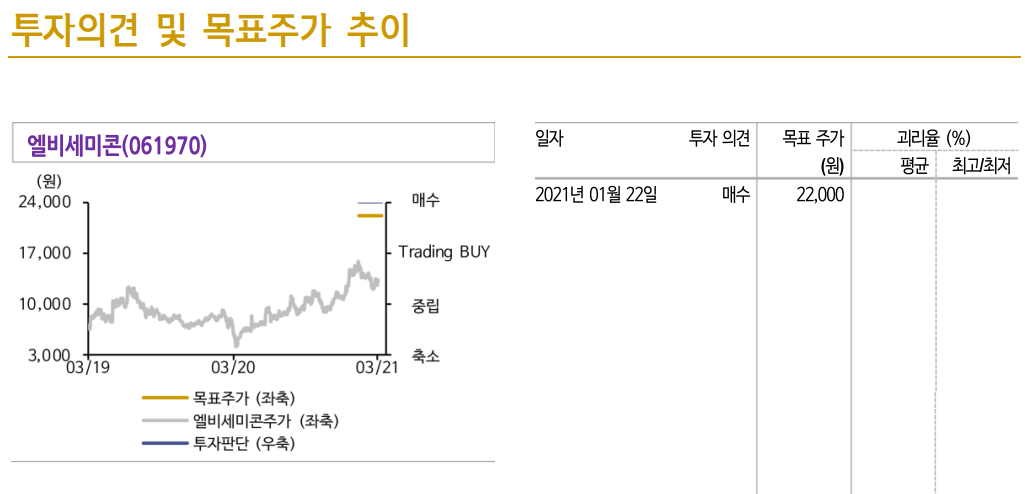

투자의견 ‘매수’, 목표주가 22,000원으로 유지

목표주가를 22,000원으로 유지한다. 2021년 예상 EPS(주당순이익) 989원에 Target P/E(주가수익비율) 22배(국내외 Peer 평균 대비 20% 할증)를 적용했다. 할증 이유는 디스플레이 시장 성장 및 꾸준한 실적 개선이 가능한 업체이기 때문이다. 2021년 1) 애플리케이션 다변화에 따른 수요 증가, 2) 증설 효과 반영, 3) OLED 확대에 따른 DDI 탑재 수량 증가 등 성장 모멘텀은 충분하다. 투자의견 ‘매수’를 유지한다.

'주식정보' 카테고리의 다른 글

| [주식정보] 영원무역 주식분석 (0) | 2021.03.18 |

|---|---|

| [주식정보] 실리콘웍스 주식분석 (1) | 2021.03.17 |

| [주식정보] 심텍 주식분석 (0) | 2021.03.15 |

| [주식정보] 알테오젠 주식분석 (0) | 2021.03.14 |

| [주식정보] 한미반도체 주식분석 (0) | 2021.03.13 |