오늘은 덕산 테코피아 주식 종목에 대하여 알아보겠습니다.

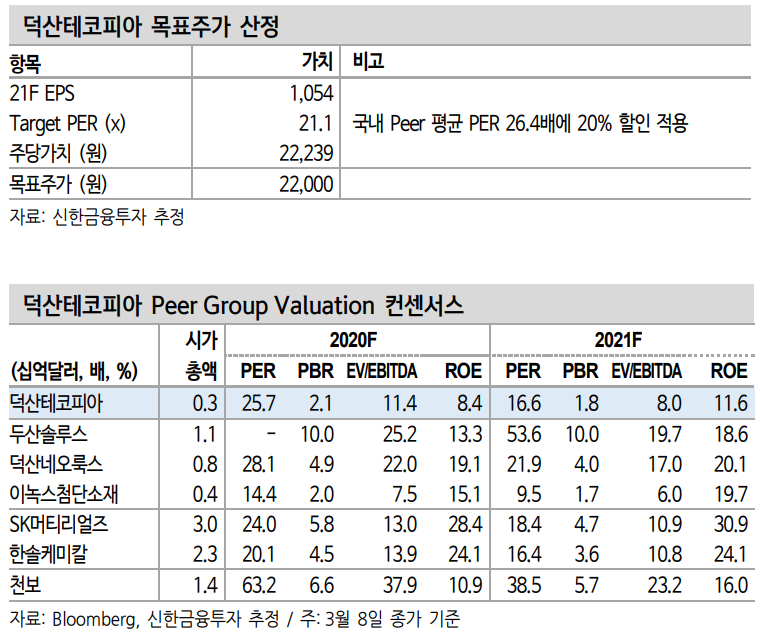

4 Q20 영업이익 35억 원(+48.2% YoY) 기록

4 Q20 매출액 234억 원(+25.2% QoQ, +28.9% YoY), 영업이익 35억 원 (+14.5% QoQ, +48.2% YoY)으로 컨센서스(45억 원)를 하회했다. 매출 액은 1) M11향 OLED 중간체, 2) NAND향 HCDS 출하가 반영되며 호조를 보였다. 영업이익은 인센티브 등 일회성 비용이 약 10억 원 정 도 반영되며 기대치를 소폭 하회했다.

21년 영업이익 220억원(+56.7% YoY)으로 성장 기대

2021년 매출액 999억원(+27.5%, 이하 YoY), 영업이익 220억 원 (+56.7%)이 전망된다. 1) OLED 탑재율 증가, 2) OLED 적용처 확대, 3) 반도체 소재 공급 증가의 영향이다.

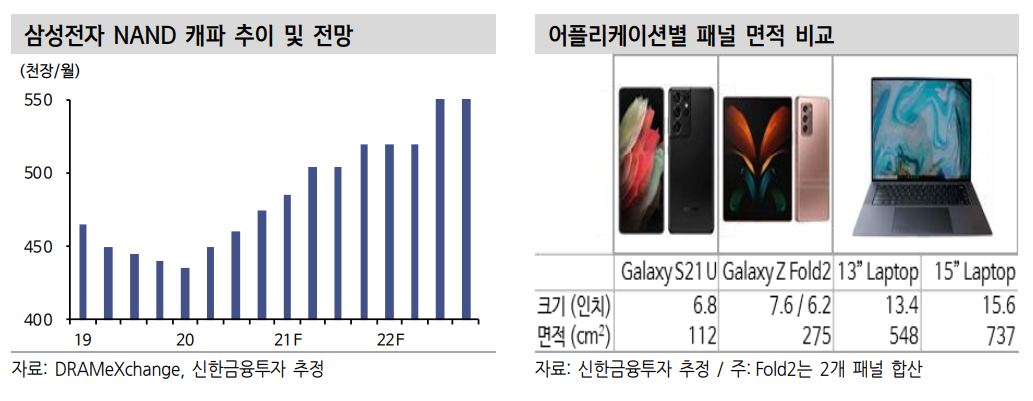

2021년 FC 사업부 매출은 OLED 중간체 공급 증가로 576억원 (+23.0%)이 전망된다. 스마트폰용 OLED 패널 출하는 19Y 4.7억 장 → 20Y 4.5억 장으로 감소세를 보였다. 2021년에는 기저효과 및 OLED 탑재율 증가로 6억 장 출하가 기대된다. 또한 폴더블 폰, 노트북 향 OLED 수요 증가로 OLED 출하 면적 증가와 하반기 삼성의 QD OLED 라인 가동으로 추가적인 업사이드가 기대된다.

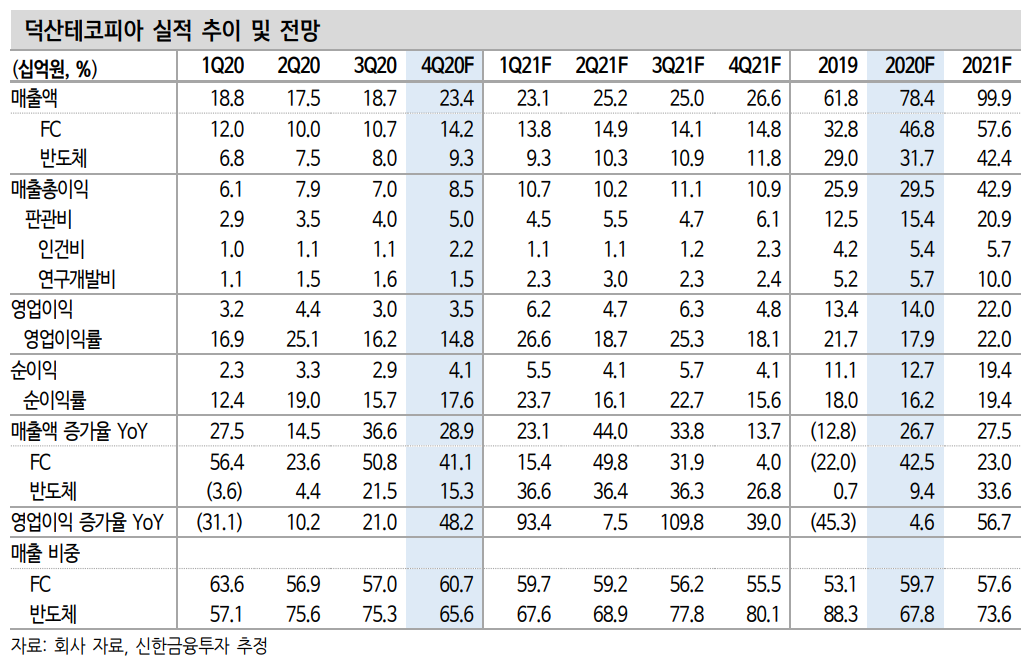

반도체 사업부 매출은 NAND향 HCDS 공급 증가, DRAM향 신규 소재 공급 본격화에 따라 424억 원(+33.6%)으로 견조한 성장이 예상된다. 현재 준비 중인 메탈계 프리커서 매출도 2분기 말 또는 3분기 반 영이 전망된다. 신규 사업(전해질 첨가제, PI 모노머) 진출 시 매출액 추정치의 추가적인 상향도 가능할 전망이다.

목표주가 22,000원, 투자의견 ‘매수’ 유지

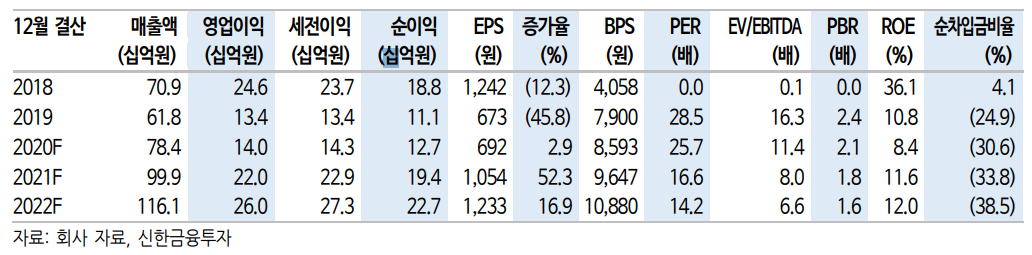

목표주가 22,000원으로 투자의견 ‘매수’를 유지한다. 목표주가는 21F EPS에 디스플레이, 반도체, 2차전지 소재 Peer들의 21F PER 평균을 20% 할인 적용했다. 2021년은 그동안의 투자가 결실을 맺을 한 해 다. OLED 패널 수요는 증가 중이고 고객사는 반도체 라인 투자를 꾸준히 진행하고 있다. 동사는 다양한 반도체용 프리커서 제품을 준비 중에 있으며 향후 신사업 진출 가능성도 매우 높다고 판단된다. 종합 소재 업체로 거듭나는 과정에서 매력도는 더욱 상승할 전망이다.

'주식정보' 카테고리의 다른 글

| [주식정보] 한미반도체 주식분석 (0) | 2021.03.13 |

|---|---|

| [주식정보] 웅진씽크빅 주식분석 (4) | 2021.03.12 |

| [주식정보] 리노공업 주식분석 (0) | 2021.03.10 |

| [주식정보] 세아베스틸 주식분석 (0) | 2021.03.09 |

| [주식정보] AP 시스템 주식분석 (2) | 2021.03.06 |