오늘은 유니테스트 주식 종목에 대하여 알아보겠습니다.

2분기가 실적 저점, 상반기보다 하반기가 긍정적

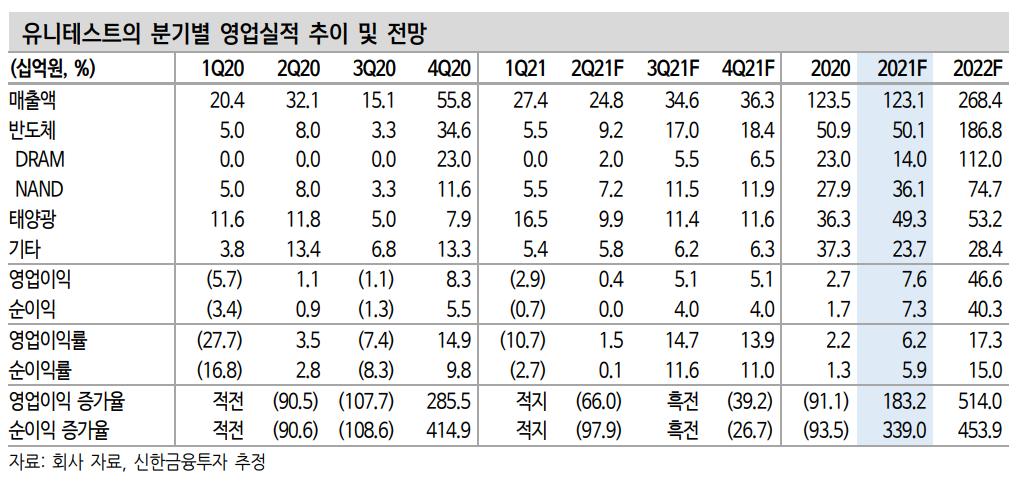

2분기 매출액 248억 원(-23% YoY), 영업이익은 4억 원(-66% YoY)이 전망된다. 상반기 실적은 부진할 수 밖에 없다. 반도체 장비 수주 감소 때문이다. 하반기는 다르다. 국내 주요 고객사의 DRAM 번인 장비, SSD 테스터 부문 수주가 일부 반영될 전망이다. 이에 매출액 기준 1 H21 522억 원 → 2 H21 709억 원으로 추정했다. 따라서 주가도 2분기

실적 저점을 기준으로 반등할 가능성이 높다.

2022년 1) DDR5, 2) 해외 고객사 수주 확대로 실적 반등 전망

2022년 성장 모멘텀을 기대하자. 2021년은 국내외 주요 고객사의 후 공정 투자 감소 및 공정 전환 지연으로 반도체 장비 수주가 부진할 전망이다. DRAM 장비 매출액 2020년 230억원(-72% YoY) 기록, 2021년 140억원(-39% YoY)이 예상된다.

2022년 반등이 기대되는 이유는 다음과 같다. 1) 국내 주요 고객사의 공정 전환 이슈에 대한 후공정 장비 수요 증가, 2) 교체 장비 확대, 3) 중국向 고객사 확대가 기대되기 때문이다. 컨포넌트 테스터, 모듈 테스터도 고객사 신규 수주가 시작될 전망이다. 2022년 전체 반도체 장비 매출액은 1,868억 원(+273% YoY)이 예상된다.

패로브스카이트는 중장기 성장 동력이다. 차세대 태양광 핵심 기술로 기술 개발이 한창이다. 2023~2025년 본격적인 양산이 기대된다. 추가적으로 국내 뉴딜 정책 수혜로 태양광 모듈 부문 성장도 꾸준히 나타나고 있다. 2022년 태양광 매출액은 532억 원(+8% YoY)이 기대된다.

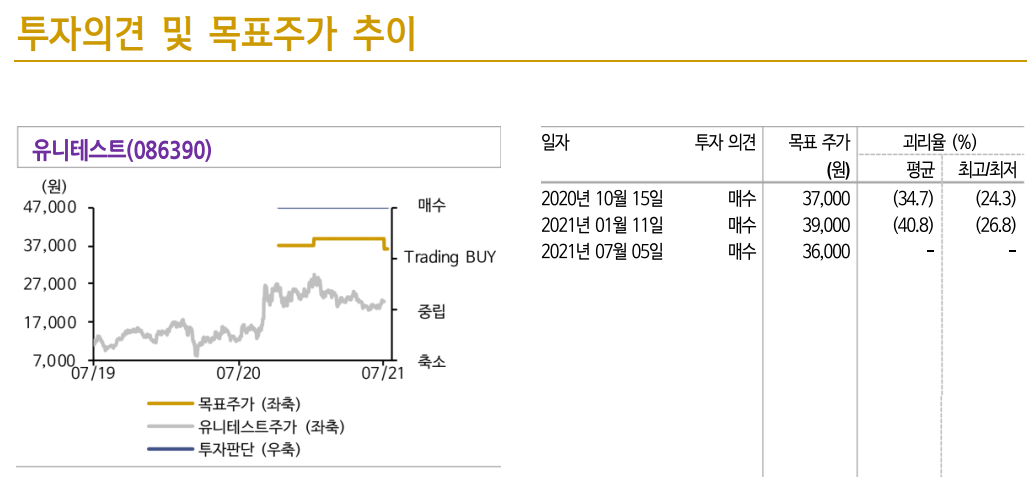

투자의견 ‘매수’, 목표주가 36,000원

투자의견 ‘매수’ 목표주가를 36,000원으로 8% 하향한다. 목표주가는 2022년 예상 EPS(주당순이익) 1,909원에 Target P/E 19배를 적용하여 산출했다. 반도체 매출 감소에 따라 2021년 실적 추정치를 낮췄다. 본격적인 실적 반등은 2022년이 될 전망이다. 1) 2분기 실적 저점을 기준으로 반등 전망, 2) 패로브스카이트 기술 개발을 통한 중장기 성장 모멘텀도 충분하다. 주가 리레이팅이 기대된다.

'주식정보' 카테고리의 다른 글

| [주식정보] 아모레퍼시픽 주식분석 (0) | 2021.07.09 |

|---|---|

| [주식정보] 티앤엘 주식분석 (0) | 2021.07.08 |

| [주식정보] 세아베스틸 주식분석 (0) | 2021.07.06 |

| [주식정보] 한미반도체 주식분석 (0) | 2021.07.02 |

| [주식정보] 삼성SDI 주식분석 (0) | 2021.07.01 |