오늘은 한미반도체 주식 종목에 대하여 알아보겠습니다.

2 Q21 실적 서프라이즈 예상

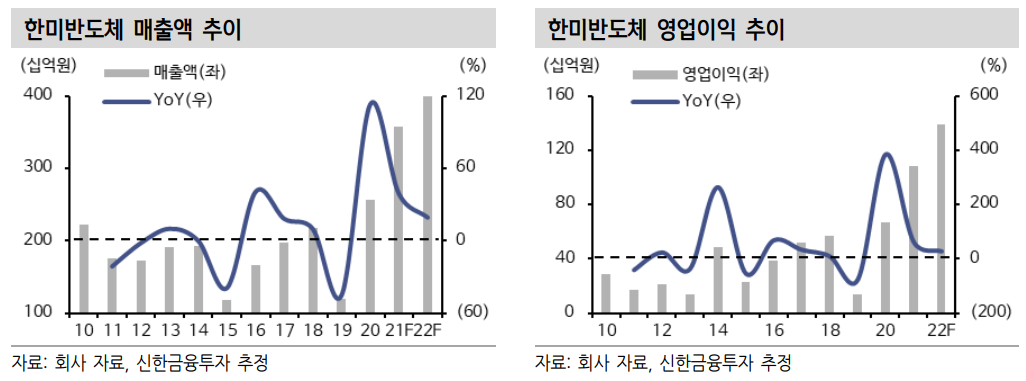

2 Q21 실적은 매출액 932억 원(+31.4%, 이하 QoQ), 영업이익 285억 원(+47.4%)으로 대폭 개선되며, 기존 추정치(매출액 812억 원, 영업이 익 236억 원)를 대폭 상회할 것으로 추정한다. 극심한 비메모리 공급부 족 환경에서 비메모리 투자가 급증하고 있기 때문이다.

비메모리 공급부족이 3Q21부터 완화될 것으로 예상하나, 완전히 해소되려면 2022년에야 가능해 보인다. TSMC 등의 공격적인 증설이 생산 량 증가로 확인되어야 한다.

마이크로 쏘 내재화는 매우 긍정적

최근 동사는 Micro SAW 개발에 성공했다. 일본 L사가 독점하고 있었 으며, 동사 주력 장비인 Vision Placement 제작에 필수적으로 사용돼 는 장비다. ① 동사 Vision Placement 수주 급증에 리드타임을 감소 시 킬 수 있으며, ② 원가 개선 효과로 이익률 상승이 기대되어 의미 있는 성과다. 최근 공시된 Chipping Technology(6/7), UTAC(6/8) 수주는 Micro SAW와 Vision Placement를 동시에 공급하는 것으로, 타 수 주 대비 납기가 단축되어 있다.

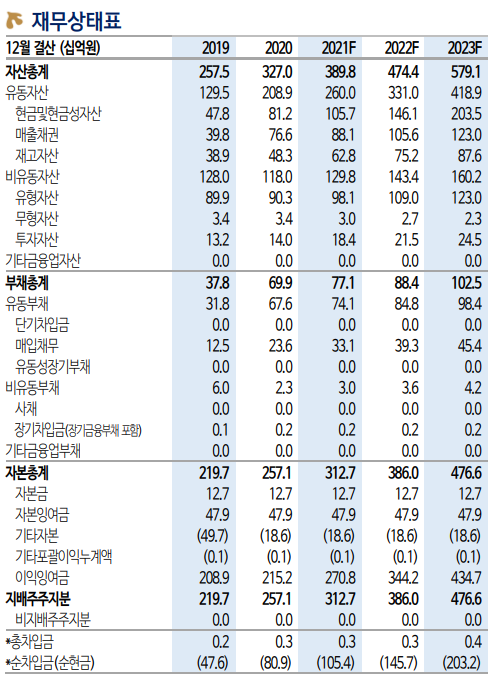

또한 ③ 향후 타 업체들에게 Micro SAW 매출을 개별적으로 발생시킬 수 있다. 3Q21 실적이 추가적으로 개선될 수 있는 이유다. 2021년 매출액 3,583억 원(+39.2% YoY), 영업이익 1,084억 원(+62.7%) 전망한 다. 사상 최대 실적이며, 2022년에도 실적 증가 전망한다.

목표주가 46,000원으로 상향하며 매수 추천

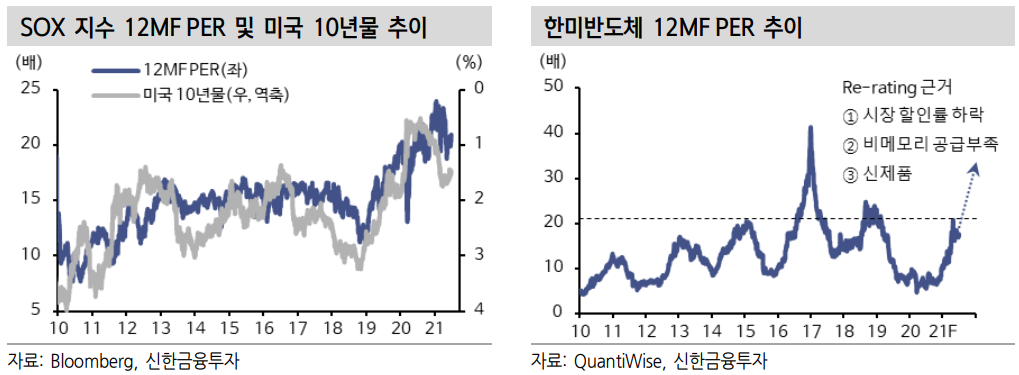

실적 추정치 상향을 반영하여, 목표주가를 46,000원으로 15% 상향한다. 목표 배수는 12MF PER 24배를 유지한다. 시장 할인율 하락, 비메 모리 공급 부족, 신제품 매출 확대를 감안하면 목표 주가는 전혀 부담스럽지 않다.

최근 IT 주가 조정 구간에서, 주가 급등에 따른 피로감을 단기적으로 해소했다. 국내 반도체 중소형주들 중에서 TSMC와 실적/주가가 직접 적으로 연관되는 유일한 업체다.

'주식정보' 카테고리의 다른 글

| [주식정보] 유니테스트 주식분석 (1) | 2021.07.07 |

|---|---|

| [주식정보] 세아베스틸 주식분석 (0) | 2021.07.06 |

| [주식정보] 삼성SDI 주식분석 (0) | 2021.07.01 |

| [주식정보] 코오롱인더 주식분석 (0) | 2021.06.30 |

| [주식정보] NICE 평가정보 주식분석 (0) | 2021.06.29 |