오늘은 우리금융지주 주식 종목에 대하여 알아보겠습니다.

1 Q21 F 순이익 6,033억 원 (+16% YoY)으로 어닝 서프라이즈 기대

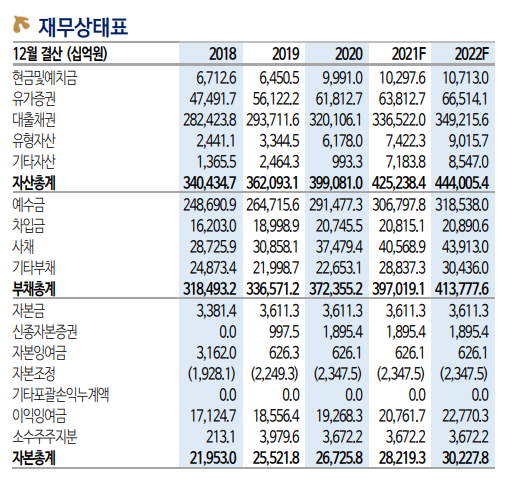

1 Q21 F 지배주주 순이익은 6,033억 원으로 전년 동기 대비 16% 증가할 전망이다. 현재 마켓 컨센서스 4,884억 원을 20% 이상 초과할 수 있다 고 판단된다. 조달금리 하락으로 NIM이 5bp QoQ 이상 개선된 1.34%로 예상된다. 여신 성장률 또한 2.3% QoQ의 높은 성장이 기대되며 중기/ SOHO 중심으로 기업 여신이 성장을 이끌 전망이다.

그동안 약점으로 지적된 비이자부문의 이익 창출 능력이 한층 개선될 것으로 보인다. 작년 4분기 연결 자회사 (74% 지분율)로 편입된 아주캐피털 (현 우리금융 캐피털)로 인해 수수료 부문의 이익 기여도가 증가할 것으로 예상되며 은행의 유가증권 운용 관련 손익 개선도 예상된다. 여신 건전성 부문도 안정적인데 사모펀드 관련 추가 인식 비용 은 최대 200~300억 원 수준에 불과할 전망이다.

연내 내부 등급법 승인과 M&A를 통한 외형 확장 기대

연내 내부 등급법 승인을 앞두고 있다. 내부 등급법 시점을 하반기로 예상하며 관련해서 보통주 자본비율 상승 폭은 140bp에 달할 전망이 다. 내부 등급법 승인 이후의 보통주 자본 비율은 11.4% 이상 달성 가능하다. 이를 통해 1) 외형 성장 기반 확보, 2) 주주환원율 정상화 등을 기대할 수 있다. 증권 자회사 편입을 통한 수수료 수익 증대는 물론 종금 라이선스를 활용한 시너지 창출 등 비은행의 업사이드가 상당히 크다고 판단된다.

섹터 내 주가 불균형 과도한 수준 대표 은행주와의 괴리 축소 기대

연초 이후 우리금융의 주가 상승률은 9%에 불과하며 20% 이상 상승한 KB금융, 하나금융 대비 과도한 언더퍼폼이라고 판단된다. 대표는 행들과의 주가 괴리가 축소될 것으로 보는 근거는 1) 단기적으로 우리 금융의 1Q 실적 개선세가 타행 대비 우수하며, 2) 올해 이익 증감률이 업종 내에서 가장 높고, 3) 3분기 내부등급법 승인에 따른 자본 적정성과 주주환원율 개선이 기대되고, 4) M&A를 통한 외형 성장이 예상되기 때문이다. 이익 전망치 상향 등에 따라 목표주가도 기존 12,000원 에서 13,500원으로 12.5% 상향조정한다.

'주식정보' 카테고리의 다른 글

| [주식정보] LG화학 주식분석 (0) | 2021.04.12 |

|---|---|

| [주식정보] 이엠텍 주식분석 (0) | 2021.04.10 |

| [주식정보] 현대모비스 주식분석 (0) | 2021.04.08 |

| [주식정보] 현대건설 주식분석 (0) | 2021.04.07 |

| [주식정보] 위메이드 주식분석 (0) | 2021.04.05 |