오늘은 KB금융 주식 종목에 대하여 알아보겠습니다.

1 Q21 F 명목 손익 1.08조 원 (+48.6% YoY) / 경상 1.15조 원 예상

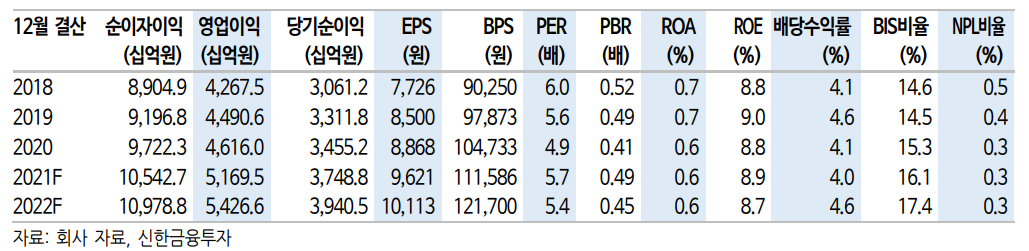

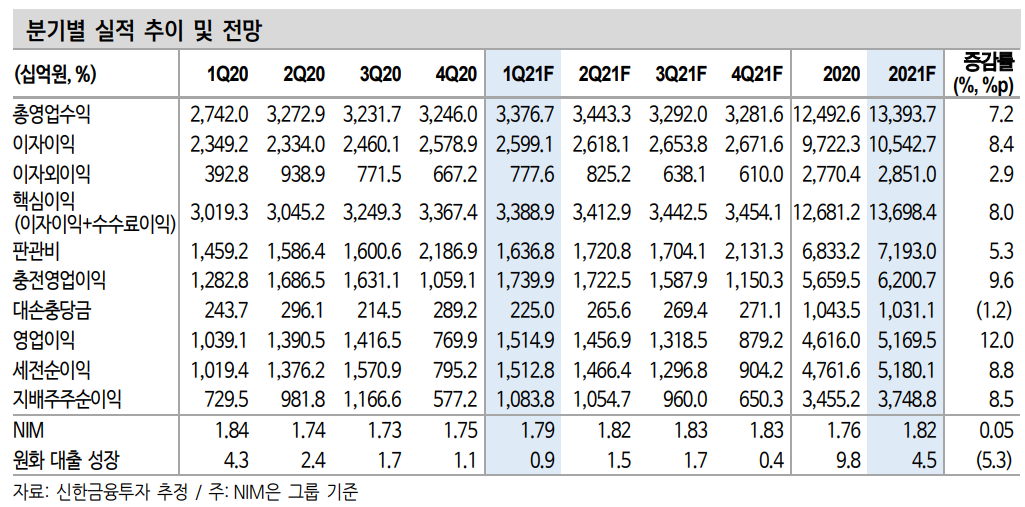

1 Q21 F 명목 순이익은 1조 820억 원으로 전년 동기 대비 48.6% 증가할 전망이다. 매년 1분기 발생하는 사내 복지기금을 제외한 경상 순이 익은 약 1조 1,500억 원으로 추산되며 이는 과거 분기 경상 체력 9,500억 원을 뛰어넘는 수준이다. 실적 호조가 비용 관리보다는 푸르 덴 셜 생명 편입, 은행/카드의 고른 수익 호조 및 보험 자회사의 실적 회 복에 기인한다는 점에서 상당 기간 지속 가능할 것으로 판단된다.

마켓 컨센서스는 1월부터 꾸준히 상승하여 현재 1조 200억원에 달한 다. 최근 동사의 실적 가시성에 대한 시장 신뢰는 한층 공고해지고 있는 만큼 실적 발표전까지 컨센서스의 추가적인 상향이 예상된다.

NIM 방향성과 회복 속도 모두 긍정적

원화 대출 성장률이 0.88% QoQ 다소 낮을 것으로 예상되지만 내부 적인 일시적요인으로 연간 목표 성장률 5%에는 큰 차질이 없을 전망이다. 반면 펀딩 환경이 예상보다 양호하여 NIM은 +4bp QoQ로 예 상한다. 정기 예금 비중이 지속적으로 감소하고 있으며 저원가성 예금 유입 증가와 조달 리프라이싱 효과로 풀이된다. 거래대금 증가와 IPO 등 IB 수수료 호조 등으로 비이자이익도 양호한 흐름이 예상된다.

NIM 회복 속도가 생각보다 가파른데 2분기에는 여신 성장률이 회복 하는 만큼 성장률과 마진을 동시에 관리할 수 있을지 주시할 필요가 있다. 2Q 이후부터는 금리 감면권 축소 확대와 가계 디레버리징 구간 에서의 가산금리 상승 등도 기대된다.

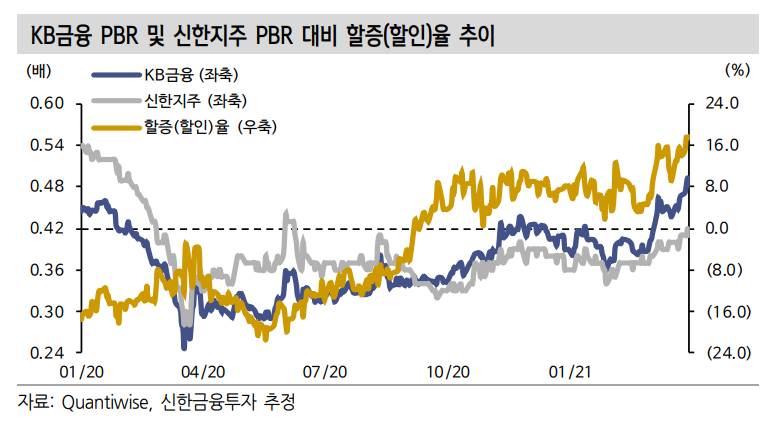

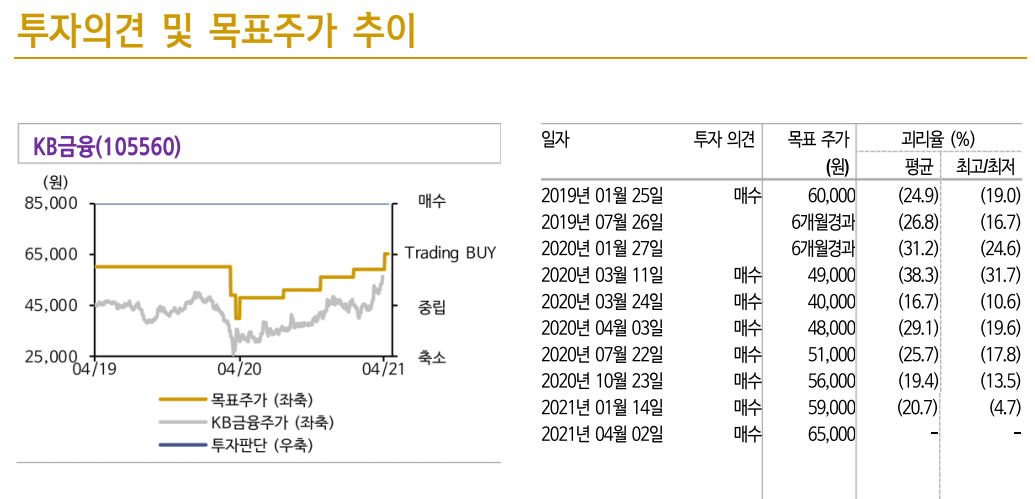

목표주가 10% 상향 조정 – BIS비율과 CET1비율 괴리 확대

타행 대비 사모펀드 이슈 등의 부정적 노이즈가 적으며 높은 수준의 자본 적정성과 이익 창출 능력으로 업종 대표주로서의 프리미엄은 가 파르게 확대되고 있는 추세다. 최근 신종자본증권 6,000억 원을 추가 발행하여 BIS비율과 CET1 비율 사이의 버퍼가 마련됐다. 당장의 M&A 계획을 염두에 두지는 않았겠지만 유사시를 대비했다고 판단한다. 2017년 금리 상승기 고점 부근까지 주가 상승 가능성을 열어둘 필 요가 있다. 목표주가는 65,000원으로 10% 상향 조정한다.

'주식정보' 카테고리의 다른 글

| [주식정보] 현대건설 주식분석 (0) | 2021.04.07 |

|---|---|

| [주식정보] 위메이드 주식분석 (0) | 2021.04.05 |

| [주식정보] 천보 주식분석 (0) | 2021.04.02 |

| [주식정보] 삼성전자 주식분석 4/1 (1) | 2021.04.01 |

| [주식정보] 그린플러스 주식분석 (0) | 2021.03.31 |