오늘은 알서포트 주식 종목에 대하여 알아보겠습니다.

3분기 매출액 +10% YoY, 영업이익 -2% YoY 기록

3분기 매출액 111억 원(+10% YoY), 영업이익 33억 원(-2% YoY, 이하 YoY)을 기록했다. 제품별 매출액은 리모트콜 44억 원(-15%, 내수 19억 원, 수출 25억 원), 리모트뷰 50억 원(내수 13억 원, 수출 37억 원)이다.

1) 금융권 재택근무 실시 확대에 따른 리모트뷰 매출↑, 2) 코로나19장기화로 비대면 서비스 수요 증가가 실적 성장을 견인했다. 영업이익 률은 30%(-3.4% p YoY)를 기록했다.

1) 코로나19 이후 성장 모멘텀, 2) 2022년 성장 지속

코로나19 이후 신규 플랫폼 확대로 성장 모멘텀도 충분하다. 새롭게 선보이는 제품은 원격 설루션에 메타버스를 연동하는 방식의 가상 오피스 플랫폼이다. 출시 시점은 2022년 하반기로 예상된다. 1) 스마트 팩토리, 2) 단체 회의(강연, 토론), 3) 재택근무 등 다양한 분야에 진입 가능할 전망이다. 기술 개발을 통한 새로운 패러다임 변화를 선도하는

기업으로 코로나19 이후 성장 전망도 밝다.

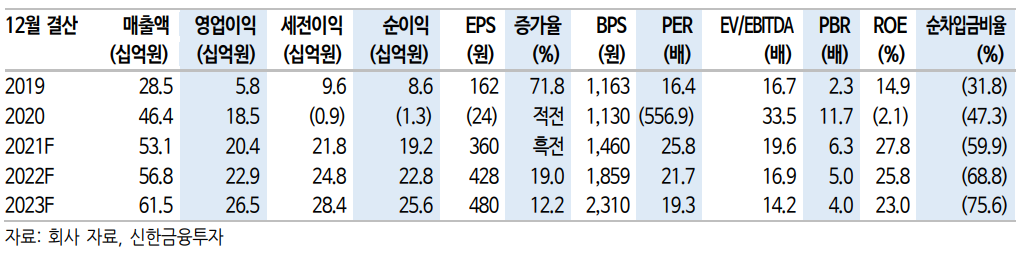

2022년 실적도 긍정적이다. 국내 및 일본 고객사向 레퍼런스 확 보로꾸 준한 실적 성장이 담보된 상태다. 1) AI, 메타버스 등 시장 진입, 2) 사회인식 변화에 따른 비대면 서비스 수요는 꾸준할 전망이다. 2022년 매출액과 영업이익은 각각 568억 원(+7%), 229억 원(+13%)이 전망된다. 소프트웨어 업체 특성상 매출 확대에 따른 영업 레버리지 효과도

기대해 볼 만하다. 영업이익률은 40.3%(+1.9%p YoY)가 예상된다.

투자의견 ‘매수’, 목표주가 13,000원

목표주가를 13,000원으로 유지한다. 2022년 예상 EPS 428원에 TargetP/E 30.1배(Peer 평균에 15% 할증)를 적용했다. 할증 적용 이유는 견고한 국내 및 일본內 시장 점유율 확보 및 향후 신규 플랫폼 개발에 따른 기대감 때문이다. 1) 꾸준한 리모트콜 및 리모트뷰 수요, 2) 시장 패러다임 변화에 따라 코로나19 이후에도 비대면 서비스 수요 증가로 2022년 실적 성장은 확실하다.

'주식정보' 카테고리의 다른 글

| [주식정보] 자동차 주식분석 (1) | 2021.12.04 |

|---|---|

| [주식정보] LIG넥스원 주식분석 (1) | 2021.12.03 |

| [주식정보] 네오위즈 주식분석 (1) | 2021.11.30 |

| [주식정보] 이수페타시스 주식분석 (1) | 2021.11.28 |

| [주식정보] 크리스에프앤씨 주식분석 (1) | 2021.11.27 |