오늘은 자동차 주식 종목에 대하여 알아보겠습니다.

11월 완성차 판매 실적

국내 판매: 속도는 아쉽지만 회복의 방향성은 뚜렷

해외 판매: 당분간은 볼륨보다 믹스에 주목

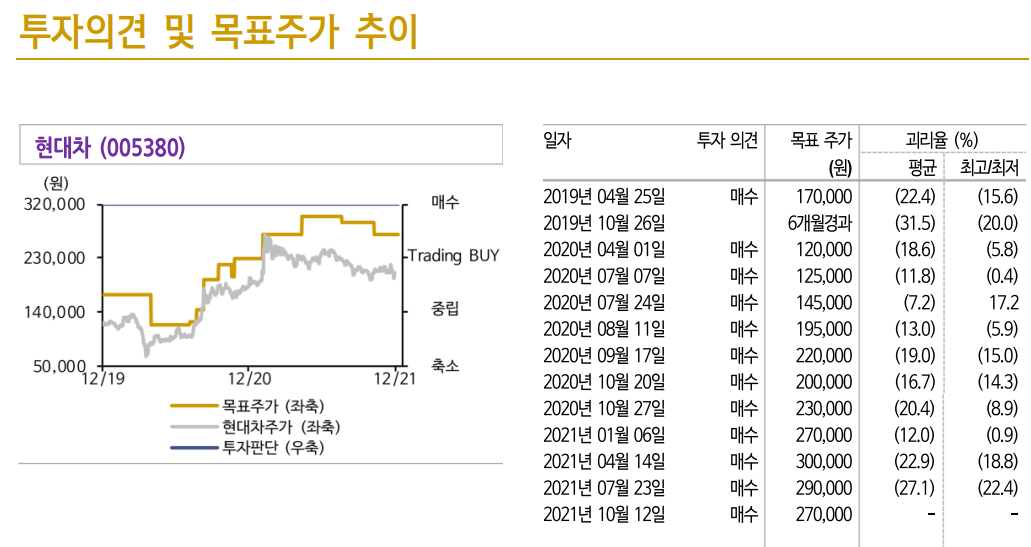

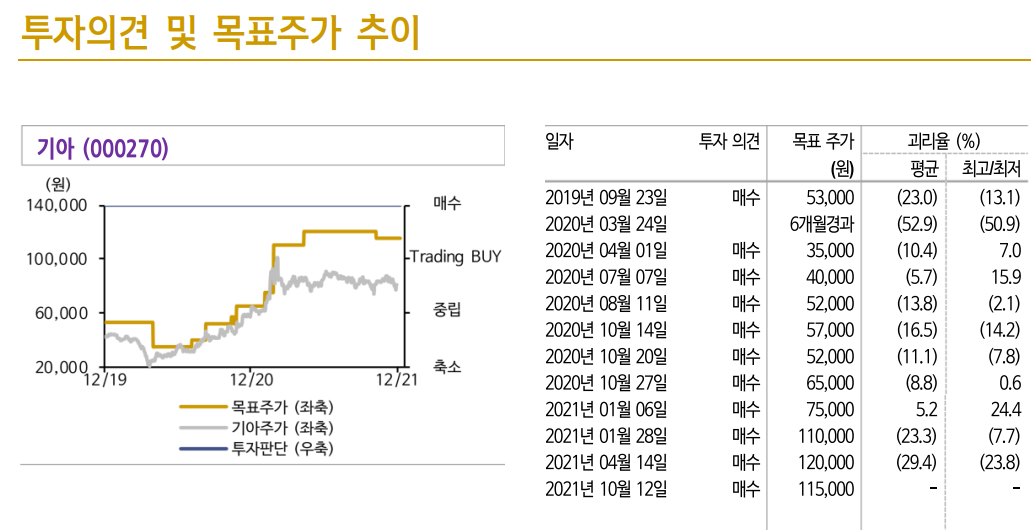

투자의견 비중확대 유지, Top picks 현대차, 기아

국내 판매: 속도는 아쉽지만 회복의 방향성은 뚜렷

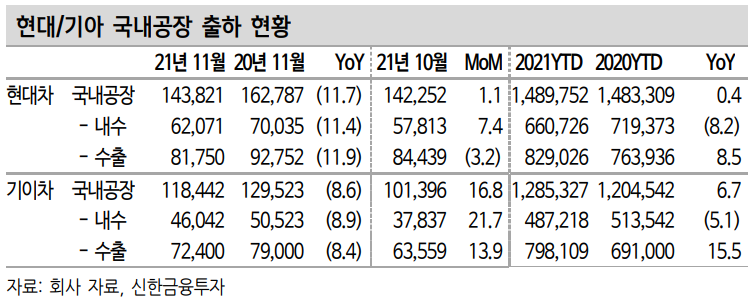

11월 내수 판매량(수입차 제외)은 12.3만 대(-14.2%, 이하 YoY)를 기록했다. 9개월 연속 하락세지만 낙폭을 줄였다. 전월 대비로는 15.7% 개선되며 지난 9월 저점에서 벗어나고 있다. 3분기 생산 바닥론에 대해서는 공감대가 확대되겠으나 정상화를 논하기에는 조금 부족한 수준이었다. 차량용 반도체 수급은 최악을 지나갔지만 점진적인 속도로 개선돼 내년 상반기까지 일부 차질이 지속될 전망이다. 현대/기아차의 경우 상대적으로 재고 상황이 양호했고, 주력 차종 생산에는 큰 차질이 없었다.

해외 판매: 당분간은 볼륨보다 믹스에 주목

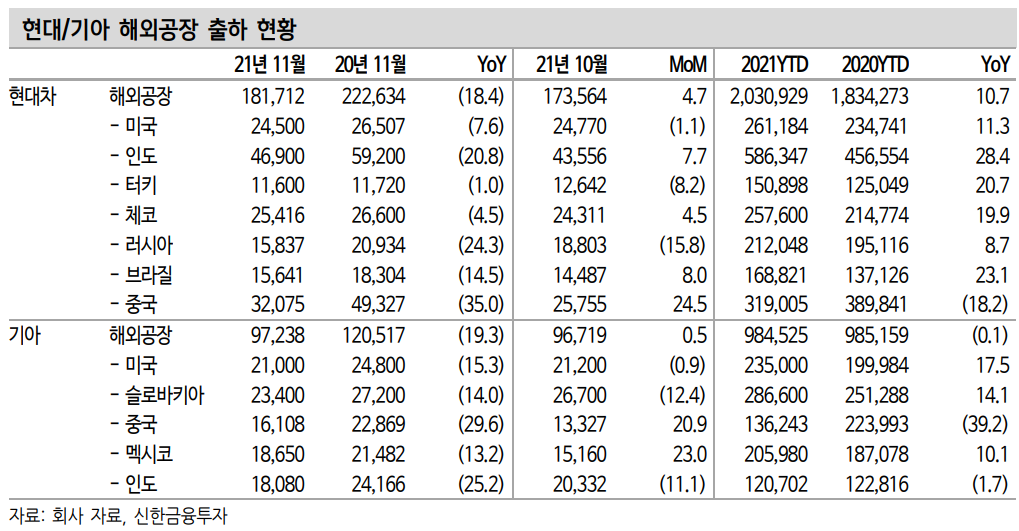

해외 출하량 기준으로 현대차 18.2만 대(-18.4% YoY, +4.7% MoM), 기아 9.7만 대(-19.3% YoY, +0.5% MoM)를 기록했다. 부품 재고의 보틀넥 현상이 지속되는 지역들이 있어서 내수 대비 생산 회복의 속도가 느리다. 중국의 경우 유의미한 회복세가 관측됐으나 워낙 기저가 낮다는 점에서 아직 관심도를 보일 수준은 아니었다.

미국의 경우 재고가 1개월 미만까지 하락한 상황에서 판매 실적이 개선돼 기는 어렵다. 생산 정상화 🡪 재고 축적 🡪 판매 개선의 사이클이 진행돼야 한다. 현지 출하량 회복 또는 수출 선적 정상화가 확인되기 전까지는 믹스 개선과 인센티브 축소를 통한 손익 방어에 전념할 것으로 예상된다. 유럽도 전체 판매는 비슷한 경향을 보이고 있으나 E-GMP 차종 양산 확대에 따른 친환경차 판매 추이가 뚜렷하게 상승하고 있다. 전체 판매량 중 친환경(BEV+PHEV) 비중은 현대차 26.5%(+6.1%p), 기아차 29.7%(+8.4% p)를 기록했다. 연비 규제 회피 및 전기차 시대의 헤게모니 선점에 집중하는 모습이다.

투자의견 비중확대 유지, Top picks 현대차, 기아

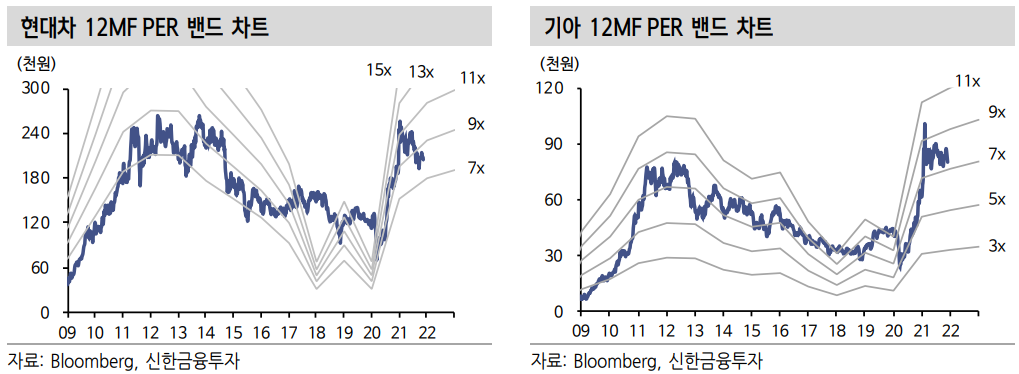

3Q21 생산 차질의 정점을 지나 4 Q21 즉각적인 생산 회복을 기대했으나 불확실한 대외환경에 따라 생산 정상화의 속도는 빠르지 않았다. 하지만 매월 점진적인 개선을 통해 정상화의 방향성은 확인되고 있고, 저가 차종들의 재고 소진으로 현금흐름도 우월하다. 금리 인상기에 안정적인 실적과 낮은 밸류에이션을 감안하면 자동차 섹터에 대한 관심이 유효한 시점이다.

국내 판매

속도는 아쉽지만 회복의 방향성은 뚜렷

11월 내수 판매량(수입차 제외)은 12.3만 대(-14.2%, 이하 YoY)를 기록했다. 9개월 연속 하락세지만 낙폭을 줄였다. 전월 대비로는 15.7% 개선되며 지난 9월 저점에서 벗어나고 있다. 3분기 생산 바닥론에 대해서는 공감대가 확대되겠으나 정상화를 논하기에는 조금 부족한 수준이었다. 차량용 반도체 수급은 최악을 지나갔지만 점진적인 속도로 개선돼 내년 상반기까지 일부 차질이 지속될 전망이다. 현대/기아차의 경우 상대적으로 재고 상황이 양호했고, 주력 차종 생산에는 큰 차질이 없었다.

현대차의 내수 판매량은 6.2만대(-11.4% YoY, +7.4% MoM)를 기록했다. 수익성에 크게 기여하는 차종인 팰리세이드, GV80 등 대형 SUV 차종의 생산 정상화가 확인됐다. 고가 차종 중심의 믹스 개선은 여전하다. 이에 제네시스 브랜드의 국내 판매 중 비중은 18.9%(+5.2% p)로 고공행진을 이어갔다. 모델별 상위 판매량을 보면 그랜저 6,918대(-4,730대), 아반떼 5,441대(-2,036대), 소나타 5,179대(+141대), 팰리세이드 4,503대(-1,203대), 캐스퍼 3,965대(신규)를 기록했다. 지난달 처음으로 순위권에 들었던 아이오닉 5는 수출 비중이 늘어나면서 국내 시장 물량은 감소했다.

기아의 내수 판매량은 4.6만대(-8.9% YoY, +21.7% MoM)를 기록했다. 3분기 생산량이 급감했었던 K5, 스포티지 물량이 회복세를 보였다. 당사의 3세대 플랫폼 신차 중 물량 효과와 수익성 기여도가 큰 점을 감안하면 긍정적인 수치다. 모델

별 상위 판매량은 스포티지 7,540대(+3,282대), 쏘렌토 4,903대(-460대), K5 4,483대(+2,547대), K8 4,417대(+236대), 카니발 3,395대(-120대)씩 기록했다.

해외 판매

당분간은 볼륨보다 믹스에 주목

해외 출하량 기준으로 현대차 18.2만대(-18.4% YoY, +4.7% MoM), 기아 9.7만 대(-19.3% YoY, +0.5% MoM)를 기록했다. 부품 재고의 보틀넥 현상이 지속되는 지역들이 있어서 내수 대비 생산 회복의 속도가 느리다. 중국의 경우 유의미

한 회복세가 관측됐으나 워낙 기저가 낮다는 점에서 아직 관심도를 보일 수준은 아니었다.

현대차의 미국 실적은 출하 2.5만 대(-7.6% YoY, -1.1% MoM), 소매 4.9만 대(-13.0% YoY, -21.4% MoM)를 기록했다. 생산 및 수출 선적이 정체해 판매도 부진할 수 밖에 없었다. 재고 수준은 이미 1개월 미만으로 하락했다. 생산 정상화

전까지는 수익성 위주의 믹스 개선만 가능할 전망이다. 유럽 실적은 출하 3.7만 대(-3.4% YoY, +0.2% MoM), 소매 4.3만 대(+20.7% YoY, -0.5% MoM)를 기록했다. 유럽도 미국과 마찬가지의 생산 보틀넥 현상이 지속됐다. 긍정적인 부분은

아이오닉5 수출 물량 확대로 유럽향 BEV+PHEV 판매가 1.1만 대(+57.4% YoY)를 기록하며 판매 비중이 26.5%(+6.1%p YoY)까지 상승했다.

기아의 미국 판매는 출하 2.1만대(-15.3% YoY, -0.9% MoM), 소매 4.8만 대(-5.4% YoY, -13.0% MoM)를 기록했다. 현대차와 마찬가지로 현지 생산 및 수출의 정상화가 진행되기 전까지는 믹스 개선에 치중할 전망이다. 유럽 판매는 출하

2.3만 대(-14.0% YoY, -12.4% MoM), 소매 4.0만 대(+18.7% YoY, -7.1% MoM)를 기록했다. 친환경차 수출 확대로 판매량 1.2만대(+65.3% YoY), 판매 비중 29.7%(+8.4% p)를 달성했다.

'주식정보' 카테고리의 다른 글

| [주식정보] 노드메이슨 주식분석 (1) | 2021.12.07 |

|---|---|

| [주식정보] 반도체/장비 주식분석 (1) | 2021.12.05 |

| [주식정보] LIG넥스원 주식분석 (1) | 2021.12.03 |

| [주식정보] 알서포트 주식분석 (1) | 2021.12.01 |

| [주식정보] 네오위즈 주식분석 (1) | 2021.11.30 |