오늘은 IT부품/전기전자 주식 종목에 대하여 알아보겠습니다.

패키징 기판 단기 주가 급등 → 중간점검

패키징 기판 산업 내 호황이 시작된 지 2년 반 이상의 시간이 흘렀다. 그럼에도 국내 2ⁿᵈ Tier 밸류체인의 최근 한 달 주가 상승률은 40~50%에 달한다. 22년에 대한 기판 기업들의 전망치가 기존 컨센서스보다 월등히 높고, 투자자들의 눈높이 도동 반상 승하고 있기 때문이다.

국내 패키징기판 기업들의 영업이익률은 올해만 5~10% p 이상 개선됐다. 지난해까지는 비메모리(하이엔드) 제품군에서만 공급단가 상승이 확인됐으나 올해 1분기를 지나면서부터는 메모리군에서도 가격이 오르고 있다. 패키징 기판은 2022년에도 수급이 가장 타이트한 부품이 될 것으로 예상한다. 일부 반도체 고객사들의 투자지원 의사와 장기공급계약 요청에 근거한다.

실적 비교를 통한 현 상황의 중간점검이 필요하다. 최근 패키징 기판은 단순 부품이라는 인식 아래 10배 미만의 낮은 PER 멀티플을 적용받았다. 그러나 다수의 기업에서 22년의 성장 가시성이 명확해진다. 2022년의 EPS를 기준으로 한 밸류에이션 재평가가 가능하다. 패키징 기판 4개사의 22F PER은 신한 IT팀 추정치 기준, 심텍 7.6배, 코리아써키트 6.8배, 대덕전자 10.2배, 해성 디에스 9.4배에 불과하다. 여전히 저평가 국면이다.

2022년 패키징기판의 기회 요인 세 가지

현 주가에서도 주가 상승여력이 크다고 생각하는 이유는 다음 세 가지다.

① Top Tier 기업들(삼성전기, LG이노텍, Ibiden, Shinko)와 2ⁿᵈ Tier들(상기 4개 회사)의 영업이익률 격차는 여전히 10~15% p에 달한다. 그러나 제품 포트폴리오가 유사해지고 있다. 저부가 기판은 단가도 인상되는 중이다. 2ⁿᵈ Tier들이 고정비 비중은 더 낮다. 향후 수익성 차이가 좁혀질 것이다.

② 2022년에는 메모리용 패키징 기판 공급 부족이 확대될 수 있다. 모든 공급사들이 비메모리용 수요 대응에 투자의 초점이 맞춰져 있기 때문이다. 메모리용 기판 공급단가 상승은 지속될 전망이다.

③ DDR5 비중확대로 BOC 기판의 공급 증설이 요구된다. 그러나 일부 기업들은 제품믹스 개선을 위해 오히려 BOC 기판의 출하를 줄이는 것으로 파악된다. DDR5 신규 기판에만 집중하고, BOC 공급을 축소시킬 경우, 2022년 DDR4와 DDR3 기판에서는 수급 불균형이 확대될 수 있다.

투자전략: ‘컨센서스 리레이팅 기판 기업’

2022년에도 패키징 기판 기업들의 실적 추정치 리레이팅을 예상한다.

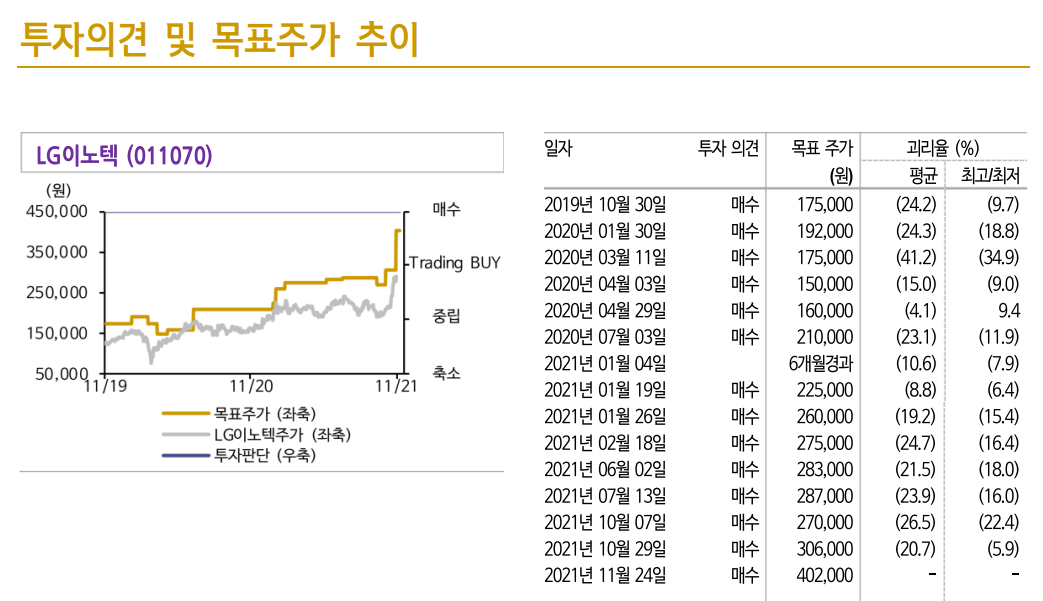

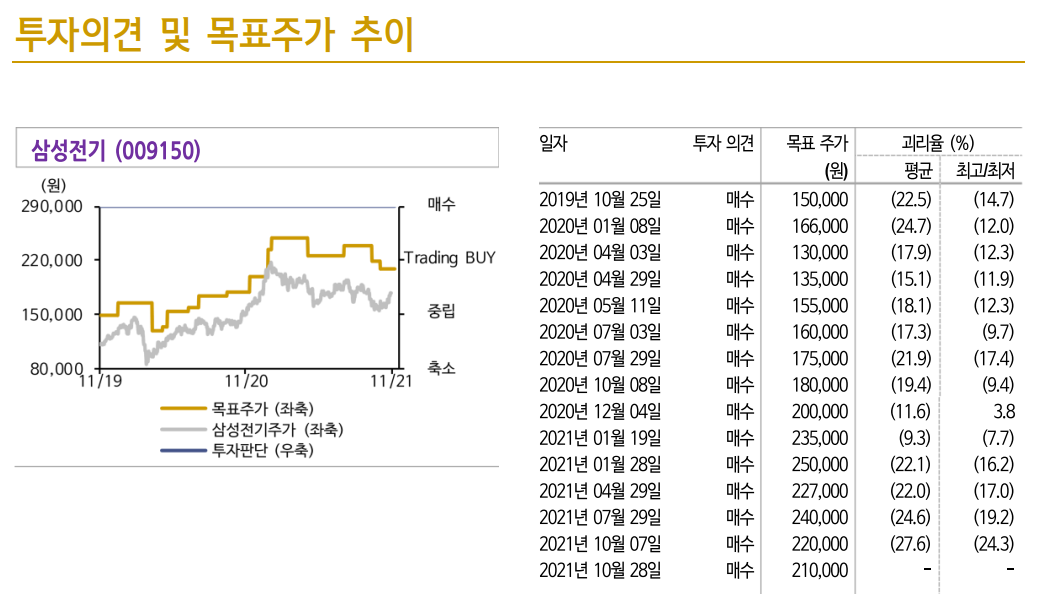

컨센서스 대비 수익성의 추가 상향 여력이 가장 큰 동시에 PER이 낮은 기업을 주목해야 한다. 심텍과 코리아써키트를 최선호주로 제시한다. 대덕전자, 해성디에스, 삼성전기, LG이노텍의 2022년과 2023년 기판 사업도 유망하다.

'주식정보' 카테고리의 다른 글

| [주식정보] 이수페타시스 주식분석 (1) | 2021.11.28 |

|---|---|

| [주식정보] 크리스에프앤씨 주식분석 (1) | 2021.11.27 |

| [주식정보] 원익머트리얼즈 주식분석 (1) | 2021.11.25 |

| [주식정보] 동국제약 주식분석 (1) | 2021.11.24 |

| [주식정보] 비에이치 주식분석 (0) | 2021.11.23 |