오늘은 LX세미콘 주식 종목에 대하여 알아보겠습니다.

3분기 영업이익 1,290억 원(+166.1% YoY)으로 컨센서스 상회

3분기 매출액 5,054억원(+37.6%, 이하 YoY), 영업이익 1,290억 원(+166.1%)으로 영업이익 컨센서스 1,140억 원을 상회했다. 1) 중국 패널업체 TV향 P 증가, 2) OLED TV향 Q 증가, 3) 모바일 성수기 진입이 실적 호조의 이유다. 파운드리 가격 상승분이 고객사로 전가되며 영업이익률 25.5%를 기록했다. 4분기 실적은 모바일향 매출 증가가 견인하며 매출액 5,122억 원(+41.1%) 영업이익 1,141억 원(+361.2%)을 기록할 전망이다.

22년 영업이익 3,940억 원(-1.0% YoY) 전망

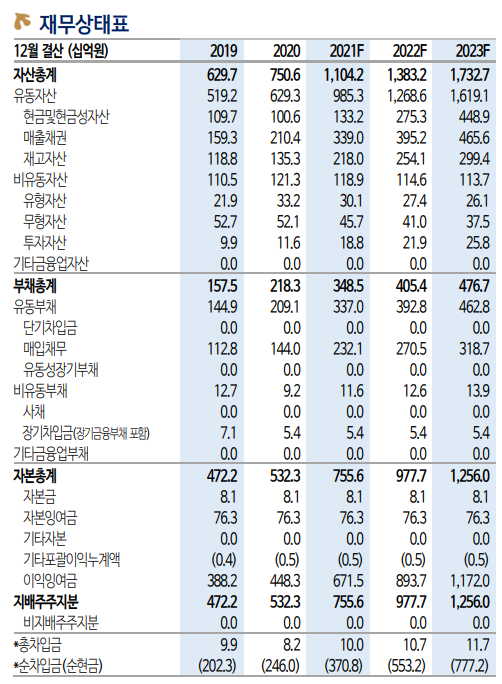

2022년 매출액 2.18조원(+16.6%), 영업이익 3,940억 원(-1.0%)이 전망된다. 실적을 P, Q, C로 나누어 봤을 때 2022년은 P flat, Q 증가, C증가로 설명할 수 있다.판매 가격(P)은 제품별로 다르지만 TV와 Mobile 제품에서 물량 디스 카운트가 반영되며 소폭 하락 전망이다. 다만 IT향 비메모리 제품 라인업을 확대하며 P 하락을 방어할 것으로 기대된다.

공급 물량(Q) 측면에서는 전체적인 증가가 예상된다. OLED TV, POLED는 고객사 증설에 따른 Q 증가가 있을 예정이다. IT와 LCDTV 시장에서는 M/S 확대가 물량 확대에 긍정적 영향을 줄 전망이다.

비용(C)은 파운드리 가격 증가, 경쟁력 강화를 위한 인건비 증가 등의 요인이 반영되며 상승할 전망이다. 8인치와 12인치 레거시 라인 쇼티지가 지속되며 매출원가 상승 요인으로 작용하며 전사 마진율은 소폭 훼손될 것으로 예상된다.

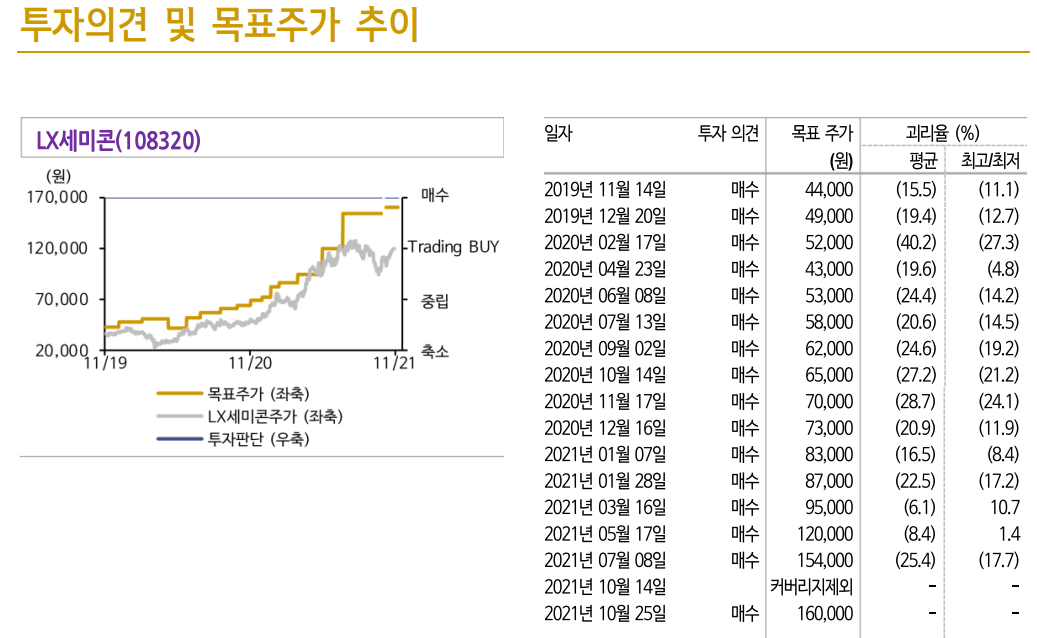

목표주가 160,000원, 투자의견 ‘매수’ 유지

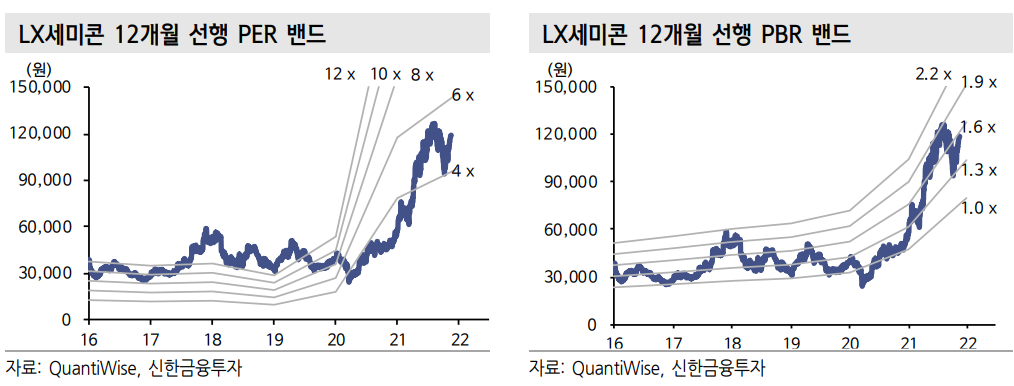

목표주가 160,000원, 투자의견 ‘매수’를 유지한다. 22F EPS 19,513원에 22F 글로벌 Peer 평균 PER 8.4배를 적용했다. 현재 22F PER 6.1배로 과거 8개년 평균 PER 12.2배 대비 크게 저평가받고 있다. LCD 업황과 파운드리 비용 상승 우려를 고려해도 현재 주가는 매력도가 높다. 다운사이클에 있는 업체라기보다는 고부가 제품 포트폴리오 확보를 통한 체질 개선 과정에 있는 업체라 볼 필요가 있다.

'주식정보' 카테고리의 다른 글

| [주식정보] 솔브레인 주식분석 (2) | 2021.11.20 |

|---|---|

| [주식정보] 월덱스 주식분석 (1) | 2021.11.19 |

| [주식정보] 원익 QnC 주식분석 (0) | 2021.11.16 |

| [주식정보] 씨젠 주식분석 (0) | 2021.11.13 |

| [주식정보] 컴투스 주식분석 (0) | 2021.11.12 |