오늘은 코오롱글로벌 주식 종목에 대하여 알아보겠습니다.

3Q21 리뷰: 영업이익 690억 원(+37% YoY), 컨센서스 상회

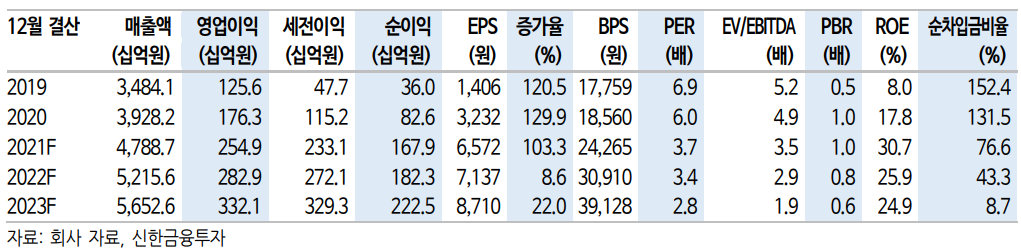

3분기 실적은 매출액 1.2조원(+20%), 영업이익 690억 원(+37%)을 기록했다. 영업이익 기준 당사 추정치와 컨센서스를 각각 20%, 23% 상회했다. 스리랑카 상수도사업 공기 지연(코로나19)으로 환경/플랜트 원가율이 98.0%(+10.9p YoY)로 상승했으나 주택/건축 원가율이 준공정산이익과 실행 변경 등으로 84.1%(-3.6%p YoY)로 개선된 결과다. 차량 판매는 반도체 수급 문제로 유통 부문과 자회사 모두 부진했다. 4분기도 보수적으로 볼 필요가 있다. 다만 아우디는 2~3분기 환경 인증 문제로 재고가 있어 타 차종 대비 견조한 매출이 예상된다.

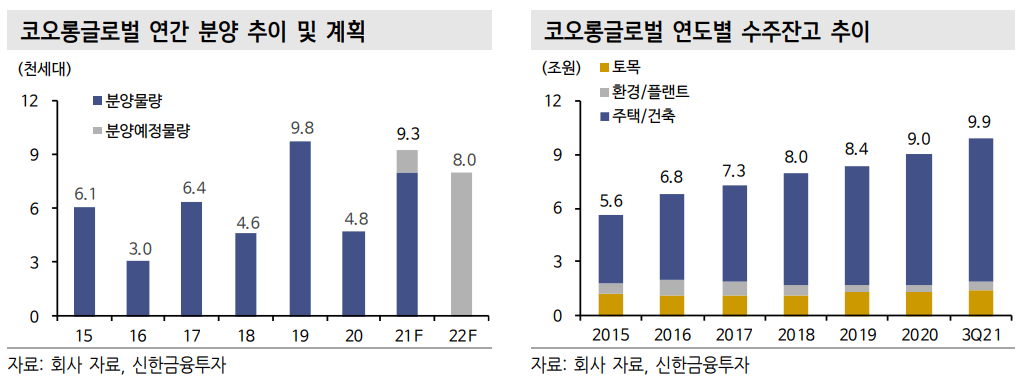

분양은 3분기 2,361세대, 누적 8,045세대(기존 목표 기준 달성률 78%)를 기록했다. 4개의 현장이 이연 되면서 연간 목표가 9,276세대로 줄었다. 신규 수주는 3분기 4,900억 원(주택/건축 4,100억 원, 인프라 800억 원) 추가됐다. 3분기 누적 2.5조 원(달성률 82%)이다. 수주잔고는 9.9조 원(2020년 기준 매출 4.9년 치)이다.

자동차 판매 회복이 화룡점정

자동차 판매만 회복된다면 걱정할 게 없다. 1) 분양은 일부 이연 물량에도 이미 역대 두번째로 높은 수준을 기록했고, 수주잔고는 지속적으로 증가하여 연내 10조원을 넘어설 전망이다. 주택/건축 중심의 건설 성장은 확정적이다. 2) 적자 사업부였던 상사 부문도 전략 아이템 판매로 안정적인 흑자 기조를 유지 중이다. 안정적 수익 구조를 위한 3)

풍력 확대 계획(일반 육상 풍력 → 리파워링 → 해상풍력 → 수소 생산)도 착실히 추진되고 있다. 이번 분기에는 영덕과 영양 리파워링 건이 주요 개발 목록에 추가됐다. 4) 모듈러 건축 부문도 2022년 1,800억 원 수주를 제시하여 기대감이 높아지고 있다.

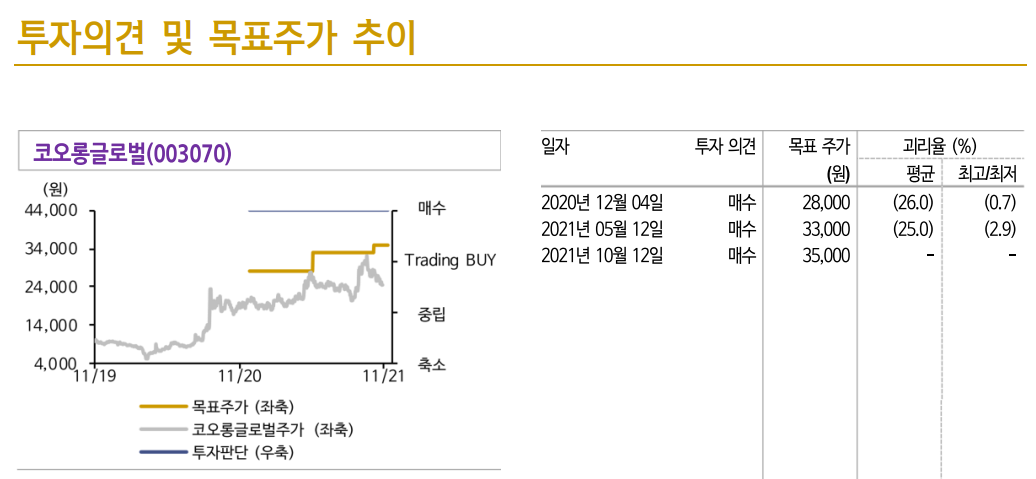

투자의견 ‘매수’, 목표주가 35,000원 유지

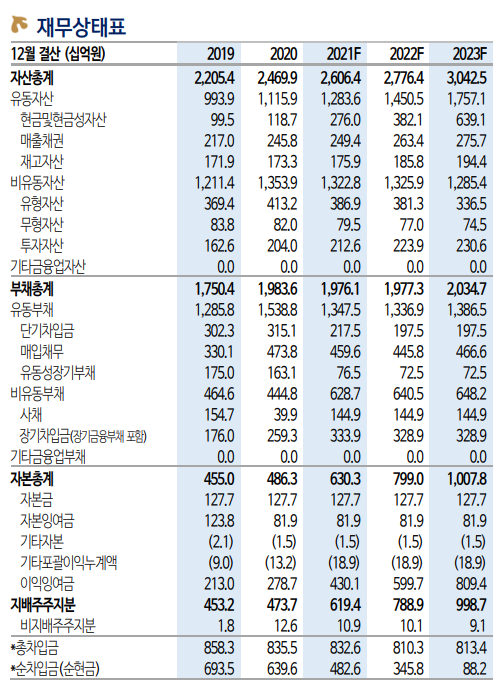

투자의견 ‘매수’, 목표주가 35,000원을 유지한다. 12MF BPS 29,927원에 PBR 1.2배를 적용했다. 주택(舊 건설)뿐만 아니라 풍력 및 모듈러(新 건설), 상사 등 미래 성장이 기대되는 건설사다. 높은 ROE(21~23년 평균 27.2%)에 프리미엄 부여는 정당하다.

'주식정보' 카테고리의 다른 글

| [주식정보] 한온시스템 주식분석 (0) | 2021.11.11 |

|---|---|

| [주식정보] 알테오젠 주식분석 (1) | 2021.11.10 |

| [주식정보] 카카오 주식분석 (0) | 2021.11.08 |

| [주식정보] 에코프로비엠 주식분석 (1) | 2021.11.05 |

| [주식정보] 한국금융지주 주식분석 (0) | 2021.11.04 |