오늘은 셀트리온 주식 종목에 대하여 알아보겠습니다.

3Q21 Pre: 매출액 YoY 26.2%, 영업이익 YoY 39.0% 감소 전망

3분기 연결 기준 매출액 및 영업이익은 각각 4,052억 원(-26.2% YoY, 이하 YoY 생략), 1,496억 원(-39.0%, OPM 36.9%)을 기록할 전망이다. 컨센서스 대비 매출액은 29%, 영업이익은 39% 하회하는 수준이다. 컨센서스를 크게 하회한 실적 추정의 근거는 3분기 중 공시된 셀트리온 헬스케어 향 공급계약 규모에 기인한다. 3분기 공급계약 공시는 총 3건(램시마 IV, 트룩시마)이며 합산 계약금액은 2,322억 원이다. 이는 2분기 공급계약 공시 규모 2,611억원 대비 11%, 2020년 3분기 공급계약 공시 규모 3,705억원 대비 37% 감소한 수치다.

여전히 높은 셀트리온헬스케어 재고 수준. 렉키로나 생산도 영향 저조한 셀트리온 헬스케어 향 공급규모는 여전히 높은 셀트리온헬스케어의 재고 수준에 기인한다. 2분기 말 기준 셀트리온 헬스케어의 재고자

산은 2조 1,431억원으로 높은 수준을 지속하고 있다. 특히 2020년 상반기 유럽에 출시한 램시마SC 재고 수준이 부담으로 판단된다. 2분기 말 기준 셀트리온 헬스케어의 램시마 SC 재고는 약 6~7천억 원 수준으로 판단되며, 2020년 연간 램시마SC 매출액 368억 원 및 2021년 예상 연간 램시마 SC 매출액 904억 원 감안 시 당분간 셀트리온의 셀트리온 헬스케어 향 램시마 SC 매출액은 부재할 가능성이 크다.

유럽, 미국 진출을 앞두고 선제적 생산이 이뤄지고 있는 렉키로 나의 영향도 존재한다. 지난 2분기 코로나19 항체치료제인 렉키로 나의 선제적 생산에 따른 포트폴리오 조정으로 바이오시밀러 공급이 제한됐던 점 감안 시 3분기에도 영향은 지속될 전망이다. 다만 10월 중 EMA의 정식 품목허가 여부가 결정될 전망이며, 하반기 중 FDA 긴급사용승인(EUA) 신청도 예상되는 만큼 선제적 생산에 따른 매출 감소는 이르면 4분기, 늦어도 2022년 상반기 중 회복될 전망이다.

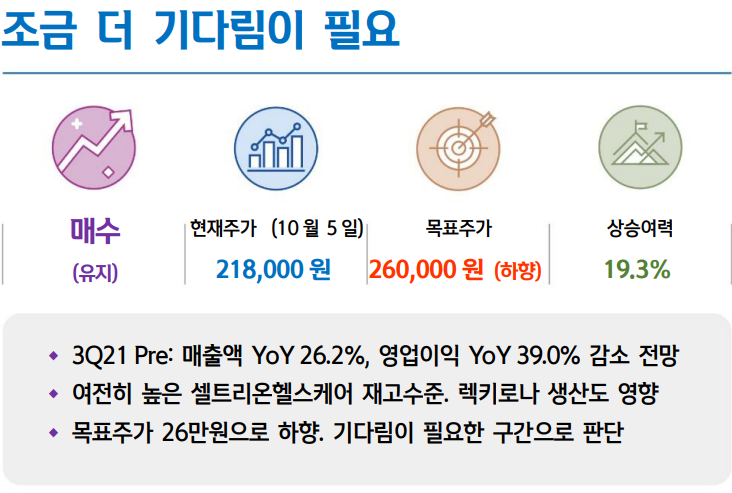

목표주가 26만 원으로 하향. 기다림이 필요한 구간으로 판단

목표주가를 기존 32만 원에서 26만 원으로 19% 하향한다. 3분기는 다소 아쉬운 실적이 예상된다. 또한 최근 경구용 코로나19 치료제 출시 기대감으로 글로벌 코로나19 항체치료제 개발사들의 향후 실적 기대감이 축소되며 주가가 부진한 점도 부담이다. 다만 4분기부터 턴어라운드가 예상되고, 유럽, 미국 렉키로나 진출 기대감도 여전히 유효한 만큼 성과에 따라 주가 반등의 가능성은 여전히 존재한다고 판단한다.

'주식정보' 카테고리의 다른 글

| [주식정보] 삼성화재 주식분석 (0) | 2021.10.14 |

|---|---|

| [주식정보] 셀트리온헬스케어 주식분석 (0) | 2021.10.08 |

| [주식정보] 원익피앤이 주식분석 (1) | 2021.10.01 |

| [주식정보] 이녹스첨단소재 주식분석 (0) | 2021.09.30 |

| [주식정보] 증권관련 주식분석 (1) | 2021.09.28 |