오늘은 일진머티리얼즈 주식 종목에 대하여 알아보겠습니다.

매출 부진을 털어내고 고성장에 재진입

국내 2차 전지 소재 업체 중 빠른 말레이시아 현지 투자를 통해 장기 성장성을 확보했으나 최근 2분기 동안에는 기대치에 못 미치는 낮은 한 자릿수의 매출 성장을 기록했다. 4 Q20(매출 +4.5%, 이하 YoY)에 는 말레이시아 정부의 이동제한명령(MOC)이 강화되면서 IMM(말레 이시아 동박 법인)의 매출 성장이 정체했다. 1 Q21(매출 +0.4%)에는 IMM 2 공장의 자산 처리 지연으로 매출 일부가 인식되지 않았다.

2분기에야 IMM 2공장 매출 인식이 본격화되면서 감춰졌던 성장성이 확인될 전망이다. 2 Q21 매출은 1,748억 원(+29.2%)으로 전망한다. 회 계적 불확실성을 줄이기 위해 IMM 2 공장은 5월부터 인식한 것으로 보수적인 가정을 했다.

동박 숏티지로 견조한 스프레드 + 초극박 양산을 통해 기술력 입증

성장성에 대한 노이즈가 종료되는 시점에 동박 업황 자체도 좋다. 원 료인 구리 가격 상승(1Q21 LME 기준 8,786달러/톤 +13.1% QoQ)으 로 원가 부담을 우려했으나 4~5월 동박 수출 가격 (+6~8% QoQ)을 보면 가격 전가가 확인된다. 제품 가격 포뮬러가 정상 작동해 매출이 성장하는 국면(Q 상승)에 가격도 상승(P 상승)한다는 것은 2 차 전지용 동박 숏티지를 의미한다.

2분기부터는 반도체 패키징용 초극박 매출도 시작될 전망이다. 기존에 는 일본 미츠이사가 독점하던 1.5μm 동박을 작년 말 국산화했고, 2분기부터 매출이 발생한다. 매출 기여는 미미하겠으나 초극박 양산에 따 라 기술력이 입증됐고, 향후 반도체향 고 마진 사업 확대도 기대된다.

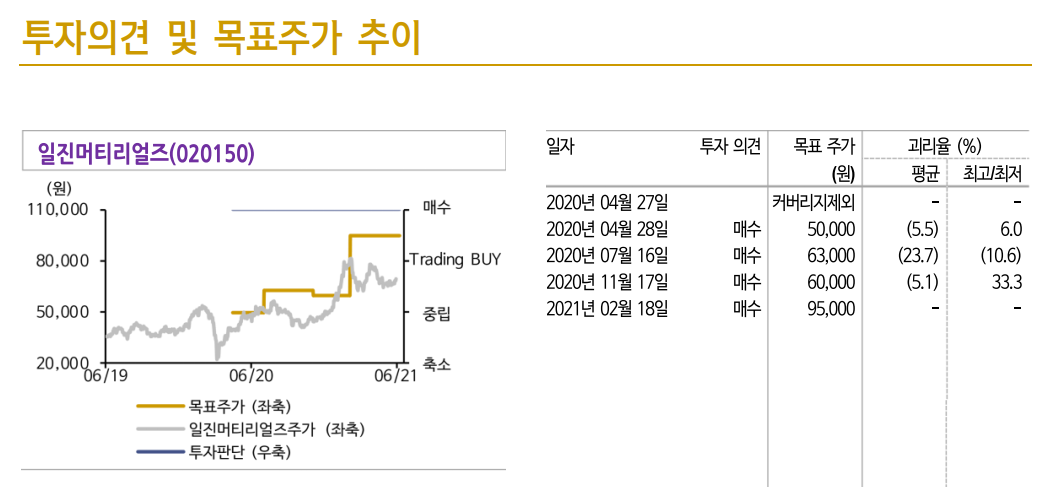

목표주가 95,000원, 투자의견 매수 유지

목표주가 95,000원, 투자의견 매수를 유지한다. 비경상적인 회계적 노 이즈가 해소되는 시점에 2차전지 동박 업황이 견조하고, 고 마진이 예 상된 신규 반도체 비즈니스도 시작된다. 장기적으로는 고객사(셀)들과 발맞춰 미국/유럽 진출의 가능성도 크다.

'주식정보' 카테고리의 다른 글

| [주식정보] 아비코전자 주식분석 (0) | 2021.06.18 |

|---|---|

| [주식정보] 엔비티 주식분석 (0) | 2021.06.17 |

| [주식정보] 티에스이 주식분석 (0) | 2021.06.15 |

| [주식정보] 만도 주식분석 (0) | 2021.06.11 |

| [주식정보] 호텔신라 주식분석 (0) | 2021.06.10 |