오늘은 오리온 주식 종목에 대하여 알아보겠습니다.

악재는 일단락, 양호한 8월 실적 발표

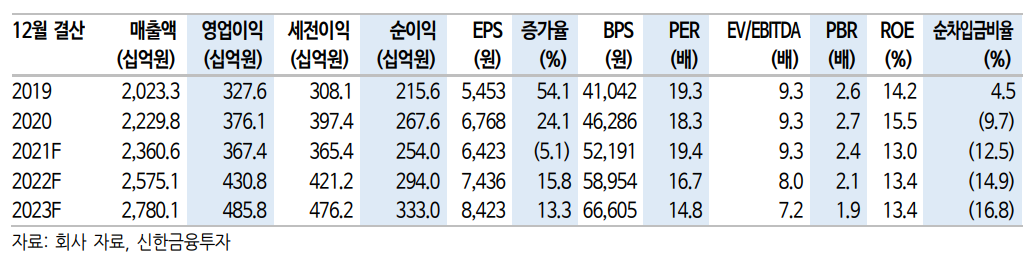

8월 국가별 전년대비 매출 증감률은 한국 +5.4%, 중국 +2.0%, 베트남+0.4%, 러시아 +39.7%이다. 올해 1월 이후 처음으로 전사 영업이익이 증가하였다. 한국은 신제품 효과가 지속되고 비용 효율화 노력에 따라 영업이익 25% 증가하였다. 중국은 코로나19 관련 높은 기저 부담과 원재료 가격 상승 부담이 일단락되며 영업이익 31% 증가하였다. 베트남은 원재료 가격 상승 및 일시적인 프로모션, 러시아는 원재료 가격 상승으로 영업이익 각각 42%, 13% 감소하였다.

낮아진 눈높이, 높아질 추정치

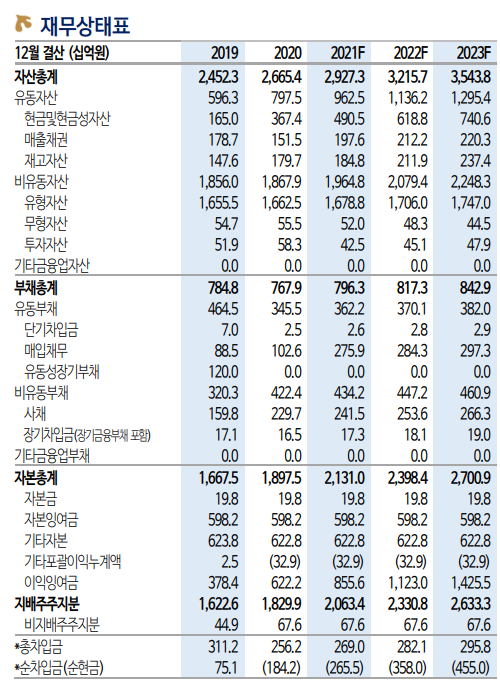

오리온은 4Q20부터 원재료 가격 상승에 따른 영향을 받아왔다. 특히 해외에서 직접 공장을 운영하고 있고, 현지에서 원재료를 조달하는 구조인 데다가, 환율 변동이 심한 신흥국 익스포저가 높아 곡물 가격 상승에 따른 부정적인 영향을 업종 내 다른 기업들 대비 조금 더 빨리 받았다. 반대로, 곡물 가격이 하향 안정화되는 국면에서는 마진 스프레드가 더 빨리 개선될 수 있는데, 7월부터 원가율이 전년대비 하락하고 있는 점은 긍정적이다. 또한 중국과 러시아에서의 가격 인상 결정에 따라 4Q21부터 마진 스프레드가 예상보다 급격하게 회복될 것으로 전망한다. 중국 초코파이 가격 1% 인상 시 전사 영업이익은 0.6% 증가할 것으로 예상하는데, 그동안 쌓아온 견고한 브랜드 파워를 감안 시 점유율의 하락 없이 영업이익 개선이 가능할 것으로 전망한다.

목표주가 7% 상향 조정, 업종 내 Top pick 의견 유지

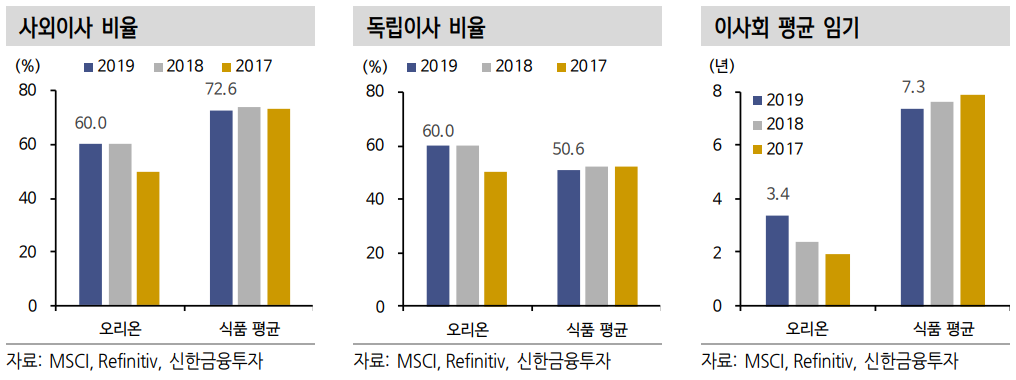

예상보다 빠른 실적 개선과 글로벌 피어 밸류에이션 상승을 반영하여 목표주가 160,000원으로 7% 상향 조정한다. 당사는 3Q까지는 기저 부담과 원가 압박이 지속되며 실적이 부진할 것으로 판단하였으나, 예상보다 실적의 회복이 빠르게 나타나고 있다. 단기적인 실적 개선 이외에도 1) 경쟁업체 대비 신제품 출시 모멘텀과 채널 확장 모멘텀이 강하고, 2) 카테고리 확장(견과 바, 양산빵, 생수 등)과 지역 확장(올해 2월 인도 공장 가동, 올해 미국 판매법인 설립, 내년 5월 러시아 2 공장 완공 등)이 가시화되고 있으며, 3) 상반기 완료된 채널 구조조정(중국, 베트남)을 바탕으로 신제품의 분포가 더욱 가파르게 나타나는 등 풍부한 모멘텀을 보유하고 있다는 점에 주목할 필요가 있다.

'주식정보' 카테고리의 다른 글

| [주식정보] LG이노텍 주식분석 (1) | 2021.09.23 |

|---|---|

| [주식정보] 인크로스 주식분석 (1) | 2021.09.17 |

| [주식정보] 금호건설 주식분석 (0) | 2021.09.15 |

| [주식정보] NAVER 주식분석 (0) | 2021.09.14 |

| (월간 전망) 미국 재정정책과 달러화 (0) | 2021.09.13 |