오늘은 금호건설 주식 종목에 대하여 알아보겠습니다.

공항 투자 확대 수혜주

동사는 공항 건설에 강점을 갖는다. 2007년 무안공항을 턴키로 완공했고, 해외 공사도 다수 수행했다. 2017년 신공항인 흑산 공항도 컨소시엄으로 수주했다. 민간 수주가 줄어도 군 항공 관련 공사를 지속해왔기 때문에 공사 실적이 우수하여 공공 발주인 공항 공사 수주에 유리하고, 관련 협력 업체들도 잘 유지되고 있다.

지난 8월 제6차 공항개발 종합계획안 초안이 발표됐다. 2025년까지 신공항 건설에 4.6조 원, 기존 시설에 4.7조 원 등 총 9.4조 원이 투자될 계획이다. 제5차에서는 신공항 지연으로 4.6조 원(계획 9.2조 원)이 집행됐다. 신공항 건설 계획들이 여전히 지연되고 있으나 국토부는 제6차 계획안 초안과 국회에 제출한 2022년 예산에 신공항 건설을 포함시켰다. 공항 투자가 본격화되면 그 수혜가 가장 클 건설사다.

분양과 자체사업 확대로 실적 개선 유력 + 공공주택 확대 기대감

2018년 2,600세대, 2019년 5,256세대, 2020년 4,170세대를 분양했다. 착공 현장 증가를 통한 실적 개선이 하반기에도 이어질 전망이다. 3분기 예상 실적은 매출액 5,599억 원(+14%), 영업이익 373억 원(+57%)이다. 올해 전체 분양 계획은 6,946세대다. 자체사업 현장도 2020년 5개 현장(433세대)에서 2021년 8개 현장(2,886세대)으로 크게 증가한다. 이미 상반기 기준 1,416세대의 자체사업 분양이 완료됐다. 전체 분양과 자체사업 비중 확대를 통한 실적 개선이 향후 수년간 유력하다. 과거 법정관리 시기(10~15년) 공공주택 수주에 집중하면서 LH 관련 실적이 많다. 도시 개발 관련 공사 경험이 많아 공공주택에서 수익성이 높은 설계 공모형 수주에 강점이 있다. 정부의 주택공급 정책으로 공공주택 발주 증가가 예상되는 상황에서 수주 확대가 기대된다.

밑져야 본전인 주가

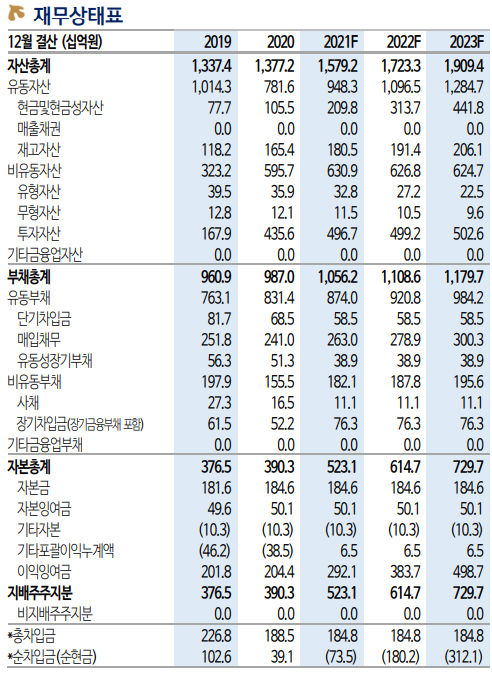

현재 주가는 12MF PER 4.2배, PBR 0.8배 수준이다. 국내 중견 건설사 중에서 과도하게 싼 편은 아니지만 주택/건축 부문 실적 개선만으로도 현재 주가는 설명 가능하다. 공공주택 발주 증가와 공항 투자가 본격화된다면 그에 맞는 리레이팅을 기대할 수 있다.

'주식정보' 카테고리의 다른 글

| [주식정보] 인크로스 주식분석 (1) | 2021.09.17 |

|---|---|

| [주식정보] 오리온 주식분석 (0) | 2021.09.16 |

| [주식정보] NAVER 주식분석 (0) | 2021.09.14 |

| (월간 전망) 미국 재정정책과 달러화 (0) | 2021.09.13 |

| [주식정보] 메디톡스 주식분석 (0) | 2021.09.10 |