오늘은 SBS 주식 종목에 대하여 알아보겠습니다.

1Q21 별도 영업이익은 65억원(흑자전환 YoY) 전망

1Q21 별도 매출액은 1,673억원(+3.6% YoY, 이하 YoY), 영업이익은 65억원(흑자전환)을 전망한다. 드라마와 예능 흥행 덕분에 TV광고 매 출액은 5.9% 증가한 532억원이 기대된다. 웨이브 판매를 통한 국내 VOD(주문형비디오) 수익 역시 견조한 증가세다. 코로나19 상황을 감 안한 회사의 유연한 비용 정책도 지속되고 있다. 광고 경기가 예상보 다 빠르게 회복될 경우 드라마 편성은 자연스럽게 증가한다.

콘텐츠의 A부터 Z까지 모든 걸 가지다

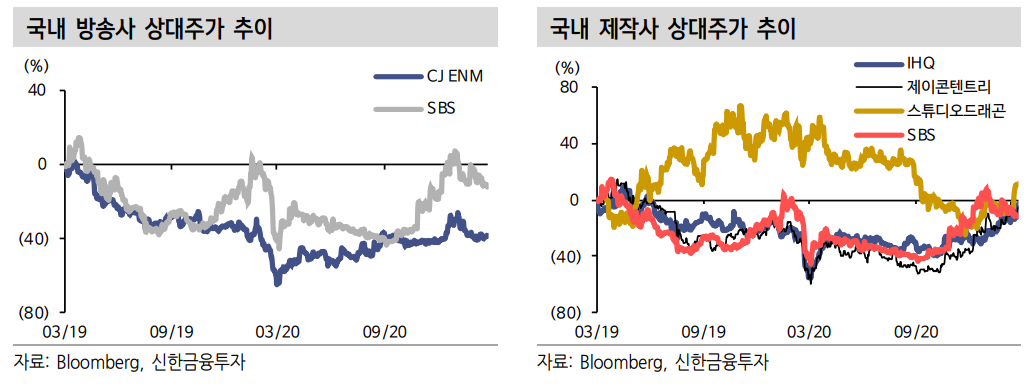

IP 공급, 유통, 편성, 플랫폼에 걸친 전 영역에서 강점을 보이는 회사 다. 드라마 스튜디오의 경쟁력 제고와 웨이브 활용을 통한 이익 증가 는 이미 확인되고 있다. 2021년 별도 영업이익은 613억원(+36.5%)이 기대된다. CJ ENM과 함께 가장 많은 이익을 창출하는 회사다.

대한민국이 자랑하는 예능과 교양 경쟁력의 정점에 서 있는 회사도 SBS다. 저비용 고효율로 알려진 예능/교양의 위력은 최근 유튜브에서 의 매출액 증가로 더욱 부각받고 있다. SBS TV동물농장x애니멀봐 유 튜브 채널은 무려 383만명의 구독자를 자랑한다. 짧은 클립을 선호하 는 소비자들에게 예능과 교양은 최고의 콘텐츠 중 하나다.

방송 채널을 보유한 회사의 장점은 편성권이다. 드라마 스튜디오 규모 의 경제 실현은 물론 신규 작가와 PD 수급에서 가장 용이한 위치에 있다. SBS, CJ, JTBC로 양질의 젊은 아티스트들이 쏠리는 이유다.

광고에서는 2개의 모멘텀이 기대된다. 1) 중간광고 허용이다. 프리미엄 CM 효과를 이미 누리고 있지만 콘텐츠 후반부 배치를 통한 단가 상승 유도는 충분히 기대된다. 2) Addressable TV도 큰 모멘텀이다. 약 1 조원 내외의 지상파 광고비가 큰 폭으로 증가할 가능성이 높다.

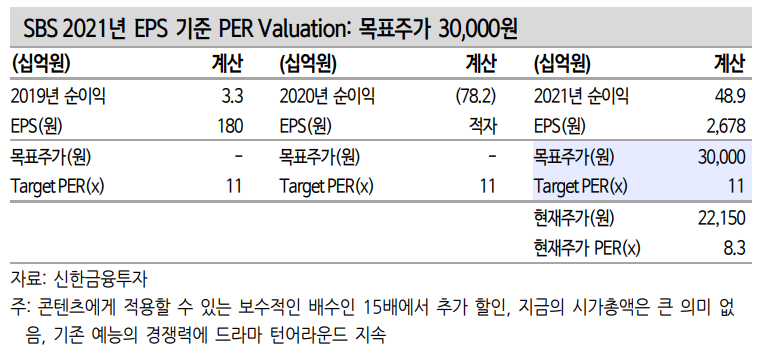

목표주가 30,000원, 투자의견 ‘매수’ 유지

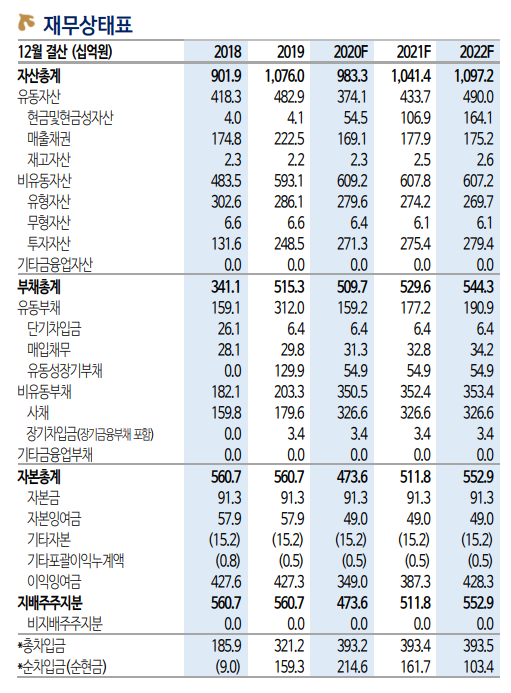

목표주가 30,000원을 유지한다. 1) 큰 폭으로 증가하는 영업이익, 2)개선된 사업구조, 3) 극단적인 영역의 밸류에이션을 근거로 매수 전략 을 제시한다. 2021년 PBR은 0.8배, PER은 8배다. 목동 본사 사옥과 기타 스튜디오의 자산 가치만 감안해도 이 주가는 아니다.

'주식정보' 카테고리의 다른 글

| [주식정보] 제이콘텐트리 주식분석 (0) | 2021.03.24 |

|---|---|

| [주식정보] JYP Ent. 주식분석 (0) | 2021.03.23 |

| [주식정보] S-Oil 주식분석 (0) | 2021.03.22 |

| [주식정보] 삼성 SDI 주식분석 (1) | 2021.03.21 |

| [주식정보] 삼성엔지니어링 주식분석 (0) | 2021.03.19 |