오늘은 샘씨엔에스 주식 종목에 대하여 알아보겠습니다.

세라믹 STF 생산업체

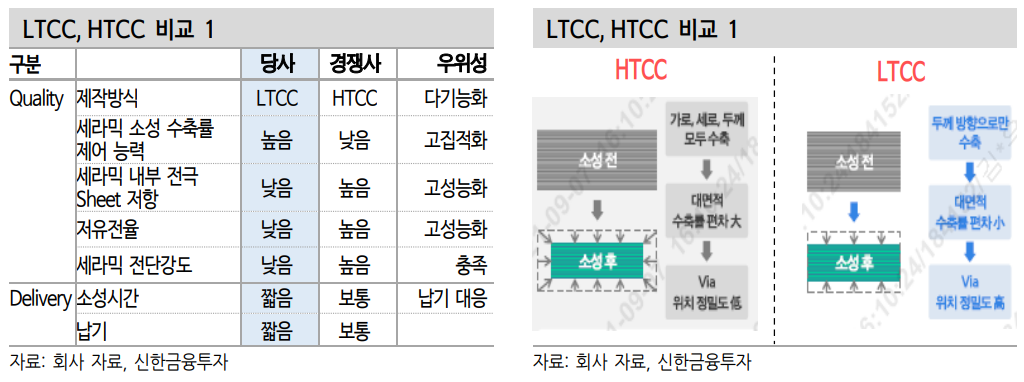

삼성전기에서 분사해 2016년 출범한 업체다. EDS 테스트 공정에 들어가는 NAND용 세라믹 STF에 주력한다. 무수축 LTCC(저온소성)를사용해 높은 수율과 단납기 대응 가능성이 높은 것 등이 장점이다.

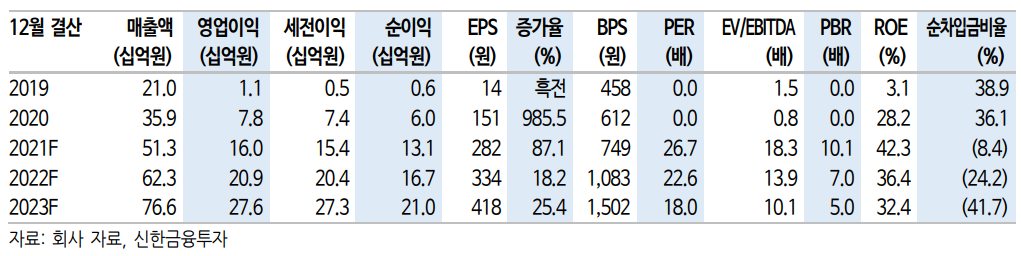

21년 영업이익 160억 원(+104.4% YoY)

2021년 매출액 513억원(+42.8%, 이하 YoY), 영업이익 160억 원(+104.4%)이 전망된다. 1H21까지 매출액 246억 원, 영업이익 69억 원을 달성했다. 전년대비(22%) 높은 이익률(28%)을 보여줬다. 일회성 지급수수료(24억 원)를 감안하면 마진율 눈높이를 높일 필요가 있다. 투자 포인트는 1) NAND향 제품 출하 증가, 2) DRAM 시장 진출, 3) 비메모리향 제품 라인업 확대다.

1) 글로벌 NAND용 STF 시장 내 M/S를 30% 수준으로 확보하고 있다. 세라믹 STF는 주로 제품 설계에 변화가 오면 교체 수요가 생기고 NAND Tech Migration이 지속됨에 따라 꾸준한 수요가 예상된다.

2) 2021년초 국내 고객사향 DRAM 제품 공급을 시작했다. 현재까지는 공급 초기이기 때문에 많은 매출을 기대하기는 어렵다. 하지만 DRAM STF가 NAND STF 대비 1.5배 이상 비싸고 원가율이 더 낮다는 점을 고려하면 향후 전사 마진 상승이 기대된다.

3) 국내 고객사향 다양한 비메모리용 STF 제품도 준비 중이다. LTCC공법을 이용해서 대응한다는 점이 의미 있다. 연내 퀄이 완료되고 2022년부터 매출 성장에 기여할 것으로 기대된다. 올해 4분기부터 유 의미한 매출을 전망한다.

국산화 + 신제품 확대로 우상향 실적 기대

세라믹 STF 제품 매출이 꾸준한 우상향 그림을 그릴 것으로 예상한다. 기존 국내 DRAM과 Logic향 제품은 주로 일본 업체가 제품을 공급했다. 동사가 시장 진입을 시작한 시점에서 국산화 수요는 꾸준할 것으로 전 망다. 21F PER 기준 26.7배로 밸류에이션은 높은 수준이지만 성장성 + 국산화 + 신사업은 프리미엄을 정당화한다. 향후 세라

믹 기술을 기반으로한 신사업 진출 기대감도 유효하다.

'주식정보' 카테고리의 다른 글

| (월간 전망) 미국 재정정책과 달러화 (0) | 2021.09.13 |

|---|---|

| [주식정보] 메디톡스 주식분석 (0) | 2021.09.10 |

| [주식정보] 원틴드랩 주식분석 (0) | 2021.09.08 |

| [주식정보] 코람코에너지리츠 주식분석 (0) | 2021.09.07 |

| [주식정보] 제일기획 주식분석 (0) | 2021.09.06 |